HeaderTable_User

1080074113

1197171704

2178926654

1376039218

HeaderTable_Industry

20181207

看好

investRatingChange.sa

me 173820181207

深

度

报

告

【

行

业

·

证

券

研

究

报

告

】

新能源汽车产业链行业

Tabl e_Title 三元正极仍具投资价值,未来把握三大

趋势

Table_Sum m ary 核心观点

三元材料短期盈利波动主要受钴价影响,目前 MB 钴价开始上行。2018 年下

半年以来,正极材料行业毛利率、净利率出现不同程度下滑,我们认为这主

要是受钴价下跌和国内外钴价差收窄的影响。正极材料的定价方式主要为“成

本+加工费”模式,一方面钴价下跌情况下,三元正极材料售价下滑,而企业

的高价钴库存可能导致原材料成本偏高,进而影响正极材料吨利润;另一方

面,正极三元材料报价主要参考 MB 钴报价,而真实采购原料时成交价为国

内钴价,当 MB 钴价高于国内钴价时,企业能充分享受国内外价格差带来的

利润,而当 MB 钴价低于国内钴价时,企业必须弥补国内外价格差,导致盈

利下滑。目前受嘉能可事件影响,MB 钴价触底回升并进入上行阶段,前驱

体、正极材料价格纷纷跟涨,正极材料盈利有望迎来恢复。

三元正极材料盈利基本见底,长期看市场空间巨大,仍具有投资价值。从周

期角度看,钴价整体冲高回落后已经基本见底,三元正极材料企业也处于微

利状态,未来盈利将修复企稳;从成长角度看,未来三元材料还将实现从 523

Tab le_Bas eInfo 行业评级

国家/地区

行业

报告发布日期

看好 中性 看淡 (维持)

中国/A 股

新能源汽车产业链

2019 年 09 月 09 日

行业表现

至 622 至 811/NCA 的技术升级,其技术附加值还有望不断提升。此外,三

资料来源:WIND

元正极材料在锂电四大材料中市场空间最大,未来也将保持一定增速,若参

考海外格局,未来仍有望孕育大市值公司,我们判断头部企业利润体量将在

10 亿以上,长期看有望出现多家 200-300 亿市值公司。

把握三元正极材料三大趋势,正极材料企业竞争优势将由此而生:(1)高镍

三元方向不变,技术壁垒将催生龙头企业竞争优势,行业格局同样有望因此

得到重塑与优化;(2)正极材料供应链关系将逐步趋稳,电池乃至整车的销

售都将对正极材料产生影响,与下游深度绑定、拥有优质大客户的正极材料

企业将逐步凸显市场优势,例如下游电池客户进入的车企数量越多,未来在

其中出现爆款车的概率就越大,正极供应商也就越有可能享受爆款车出现带

来的订单红利,其终端风险也有望得到分散;(3)向上延伸产业链,构筑资

源/成本护城河,长期来看绑定上游资源的正极材料企业将拥有长期竞争优

势,如有无钴资源、自产或外购前驱体均存在盈利差别,而以华友钴业拟收

购巴莫科技为契机,正极材料产业链整合有望加速,利润分配环节减少以及

成本内部化将成为趋势,未来资源端有保证的企业有望脱颖而出。

投资建议与投资标的

短期来看三元正极材料的盈利水平波动主要受钴价影响,随着钴价企稳,三

元正极材料盈利也将进入平稳趋势。从中长期来看,三元正极材料未来还将

实现从 523 至 622 至 811/NCA 的技术升级,产品溢价将逐渐体现,此外,

正极材料在锂电四大材料中空间最大,未来随着行业格局的优化前三家有望

合计达到 30 亿左右的利润规模,长期看有望出现多家 200-300 亿市值的公

司,较目前仍具有投资价值。建议关注华友钴业(603799,买入)、当升科技

(300073,增持)、容百科技(688005,未评级)。

风险提示

新能源汽车销量不及预期,影响三元正极材料出货量。

高镍三元产业化进度不及预期,三元正极材料技术溢价无法体现。

证券分析师 卢日鑫

Tab le_Author

021-63325888-6118

lurixin@orientsec.com.cn

执业证书编号:S0860515100003

李梦强

021-63325888-4034

limengqiang@orientsec.com.cn

执业证书编号:S0860517100003

顾高臣

021-63325888-6119

gugaochen@orientsec.com.cn

彭海涛

021-63325888-5098

penghaitao@orientsec.com.cn

联系人

Table_Contacter

Tab le_ Rep ort 相关报告

新能源汽车产业 2019 系列报告(五)—

2019-09-04

—还原真实的钴供需

周报(8 月第 5 周)——特斯拉入选免税

2019-09-02

目录,海外供应链体系受益

周报(8 月第 4 周)——工信部统筹规划

2019-08-26

禁售燃油车,电动车保持高成长性

HeaderTable_Statem entCom pany 东方证券股份有限公司经相关主管机关核准具备证券投资咨询业务资格,据此开展发布证券研究报告业务。

东方证券股份有限公司及其关联机构在法律许可的范围内正在或将要与本研究报告所分析的企业发展业务关系。因此,投资者应当考虑到本公司可能存在对报告的客观性产生

影响的利益冲突,不应视本证券研究报告为作出投资决策的唯一因素。

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

-26%-13%0%13%26%39%18/0918/1018/1118/1219/0119/0219/0319/0419/0519/0619/07新能源汽车产业链沪深300�

目 录

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

正极三元材料:短期波动不改变长期投资价值 ............................................... 6

三元材料短期盈利波动主要受钴价影响 .............................................................................. 6

近期三元正极材料盈利能力已经见底.................................................................................. 8

三元材料长期市场空间巨大,长期仍具投资价值 .............................................................. 10

趋势一:高镍方向不变,技术壁垒催生龙头优势 .......................................... 12

下游整车厂、电池企业进军高镍方向不变 ........................................................................ 12

高镍材料生产工艺难点多,壁垒高 ................................................................................... 15

合成技术困难

工艺装备难点

生产环境难点

环保难点

15

16

18

18

高技术壁垒下坐拥更高的竞争力和盈利能力 ..................................................................... 18

高镍重塑行业格局,龙头有望强者恒强 ............................................................................ 20

趋势二:与下游深度绑定,大客户市场优势逐步凸显 ................................... 22

正极材料供应链关系较为稳定 .......................................................................................... 22

绑定优质大客户,分散终端风险 ....................................................................................... 24

趋势三:向上延伸产业链,构筑资源护城河 ................................................. 27

投资建议 ...................................................................................................... 30

风险提示 ...................................................................................................... 31

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

2

�

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

3

�

图目录

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

图 1:当升科技毛利率走势 ........................................................................................................... 6

图 2:正极材料行业净利率走势 .................................................................................................... 6

图 3:MB 自由市场钴价(单位:美元/磅) ................................................................................ 6

图 4:国内外钴价格差情况(单位:元/公斤) ............................................................................ 7

图 5:当升科技正极材料模拟吨净利与锂钴价格关系 .................................................................... 8

图 6:锂电四大材料中正极盈利能力已是最低 .............................................................................. 8

图 7:锂电四大材料盈利占比情况 ................................................................................................ 9

图 8:我国锂电池出货结构情况 .................................................................................................. 10

图 9:中国三元正极材料市场规模(单位:亿元) ..................................................................... 11

图 10:海外三元材料竞争格局 .................................................................................................... 12

图 11:国内三元材料竞争格局 .................................................................................................... 12

图 12:宁德时代高镍方型与软包电池能量密度目标.................................................................... 14

图 13:宁德时代电池能量密度路线图 ......................................................................................... 14

图 14:LG 化学电池与材料目标.................................................................................................. 15

图 15:LG 化学:正极材料高镍低钴带来成本优势 ..................................................................... 15

图 16:三元材料工艺流程 ........................................................................................................... 16

图 17:高镍三元残碱量比常规三元材料更高(单位:mg/kg) .................................................. 17

图 18:高镍材料热分解温度更低,放热量更大 ........................................................................... 17

图 19:不同材料三元电池价格趋势比较(单位:美元/kWh) ................................................... 19

图 20:不同正极三元材料价格(单位:万元/吨) ..................................................................... 19

图 21:高镍三元与常规三元毛利率比较 ..................................................................................... 19

图 22:正极材料企业毛利率比较 ................................................................................................ 20

图 23:2018 年国内三元材料出货量份额 .................................................................................... 21

图 24:2018 年中国 NCM811 销量份额 ....................................................................................... 21

图 25:国内三元电池企业市场份额变化 ..................................................................................... 25

图 26:北汽新能源三元锂电池供应商份额变化 ........................................................................... 25

图 27:江淮汽车三元锂电池供应商份额变化 .............................................................................. 25

图 28:长安汽车三元锂电池供应商份额变化 .............................................................................. 26

图 29:当升、容百、巴莫前五大客户份额变化 ........................................................................... 26

图 30:2017-2019 年终端整车厂新能源汽车份额变化 ................................................................ 27

图 31:正极材料产业链 .............................................................................................................. 27

图 32:不同企业三元前驱体毛利率比较 ..................................................................................... 28

图 33:正极材料企业不同模式下毛利率比较 .............................................................................. 28

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

4

�

表目录

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

表 1:不同三元材料加工费及毛利率情况 .................................................................................... 10

表 2:整车厂拟推出搭载 NCM811 电池新能源车 ........................................................................ 13

表 3:宝马 X1 插电里程升级版与基础版对比 ............................................................................. 14

表 4:主要三元正极材料企业产能及产品情况 ............................................................................ 21

表 5:国内主要正极材料厂客户供应链关系 ................................................................................ 23

表 6:正极材料企业与上游合作情况 ........................................................................................... 29

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

5

�

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

正极三元材料:短期波动不改变长期投资价值

三元材料短期盈利波动主要受钴价影响

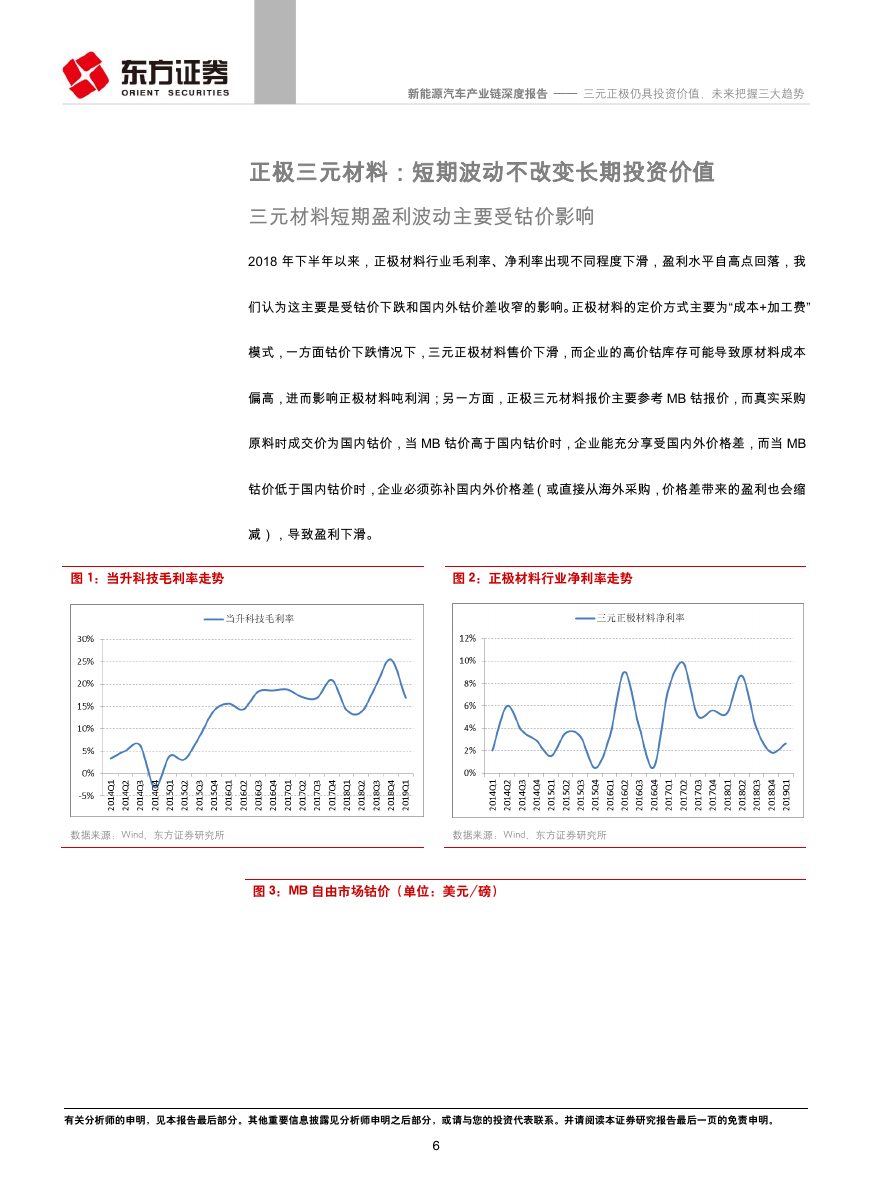

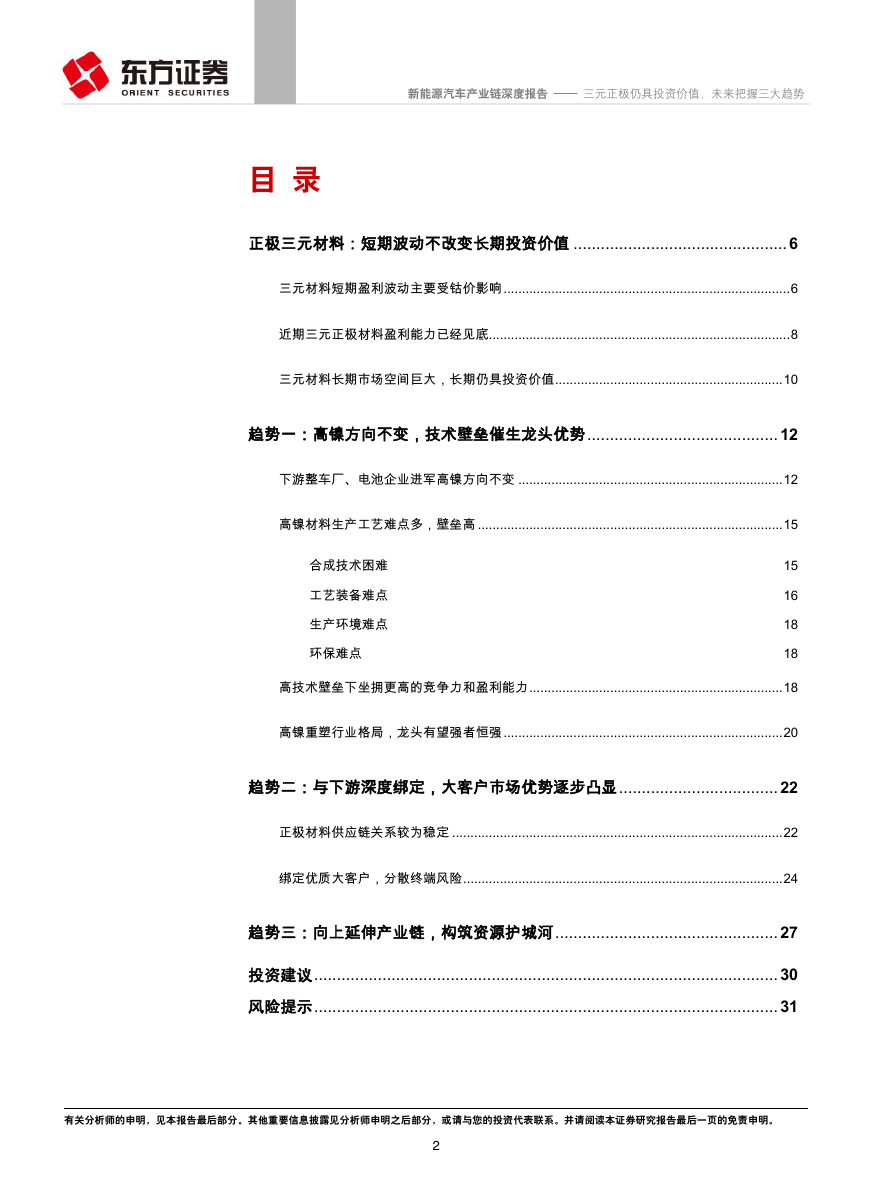

2018 年下半年以来,正极材料行业毛利率、净利率出现不同程度下滑,盈利水平自高点回落,我

们认为这主要是受钴价下跌和国内外钴价差收窄的影响。正极材料的定价方式主要为“成本+加工费”

模式,一方面钴价下跌情况下,三元正极材料售价下滑,而企业的高价钴库存可能导致原材料成本

偏高,进而影响正极材料吨利润;另一方面,正极三元材料报价主要参考 MB 钴报价,而真实采购

原料时成交价为国内钴价,当 MB 钴价高于国内钴价时,企业能充分享受国内外价格差,而当 MB

钴价低于国内钴价时,企业必须弥补国内外价格差(或直接从海外采购,价格差带来的盈利也会缩

减),导致盈利下滑。

图 1:当升科技毛利率走势

图 2:正极材料行业净利率走势

数据来源:Wind、东方证券研究所

数据来源:Wind、东方证券研究所

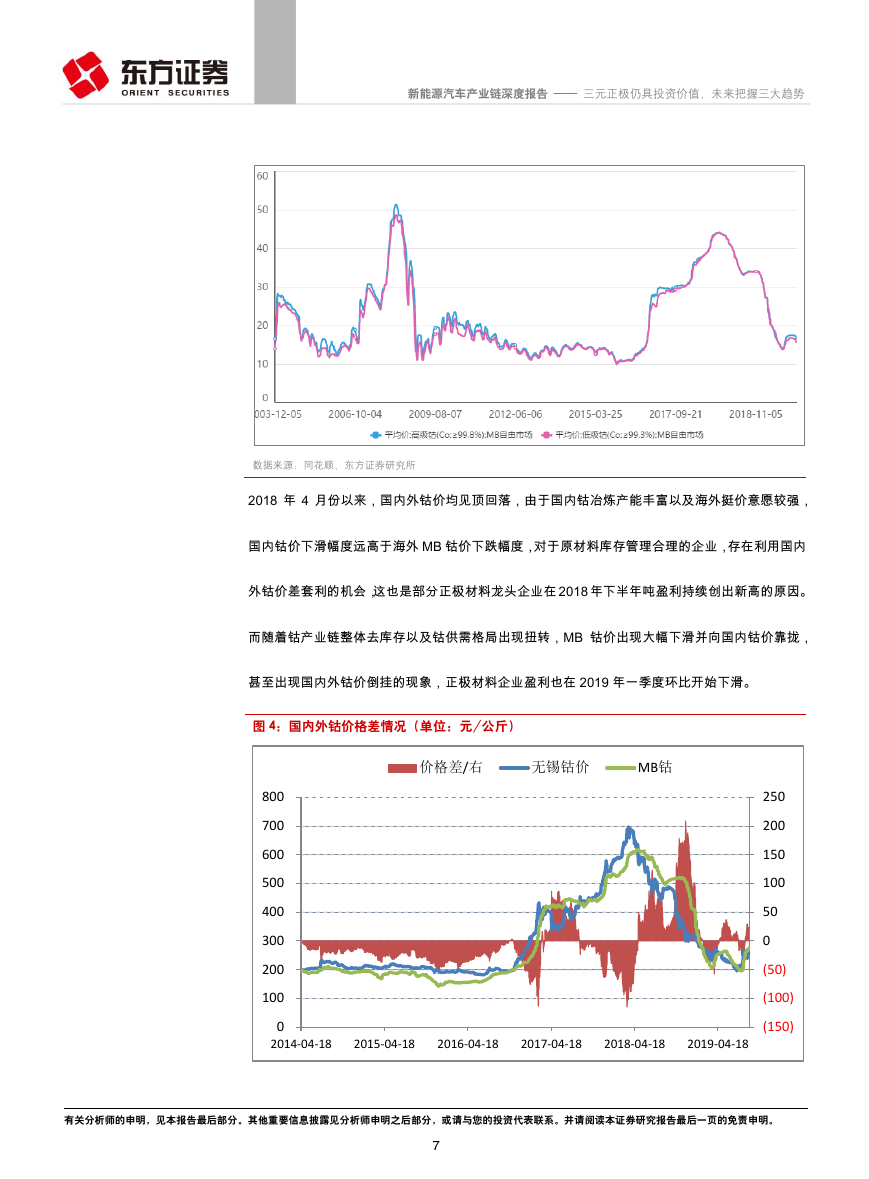

图 3:MB 自由市场钴价(单位:美元/磅)

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

6

�

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

数据来源:同花顺、东方证券研究所

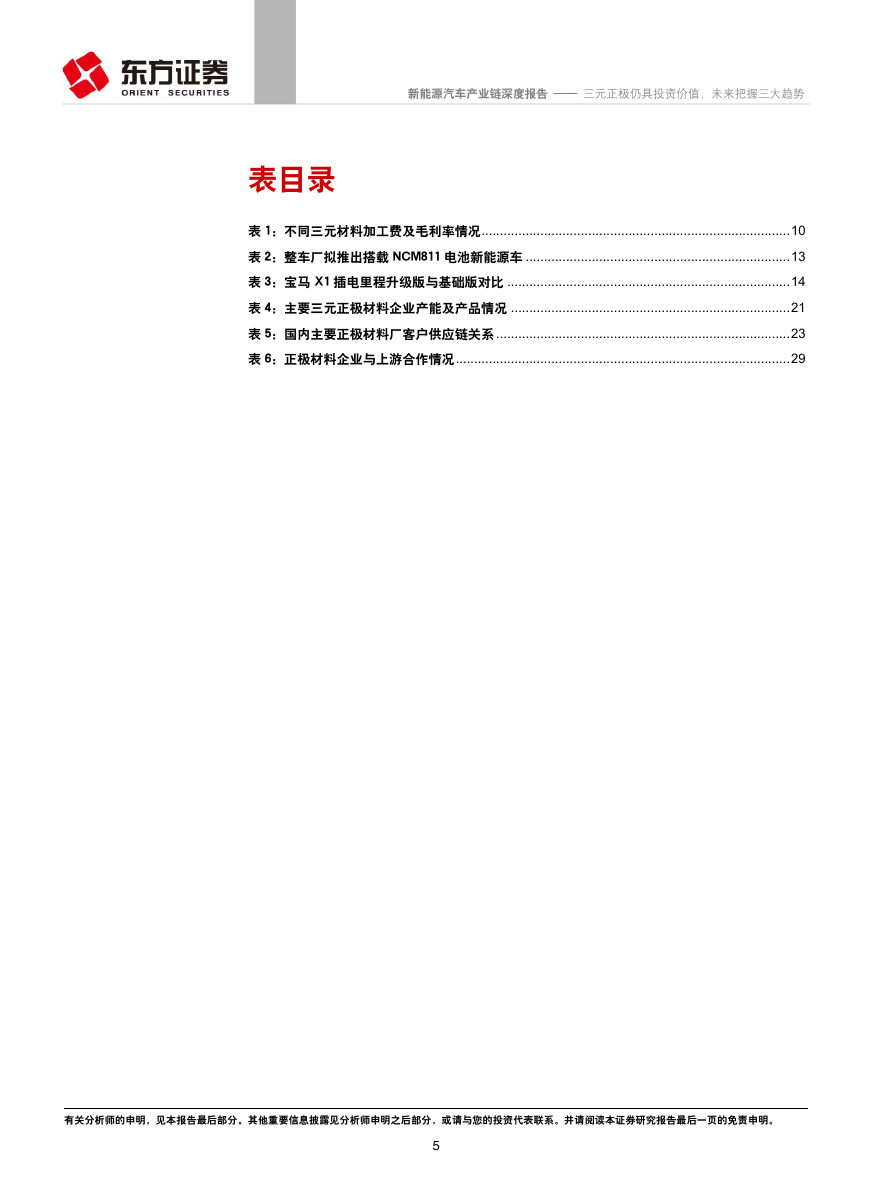

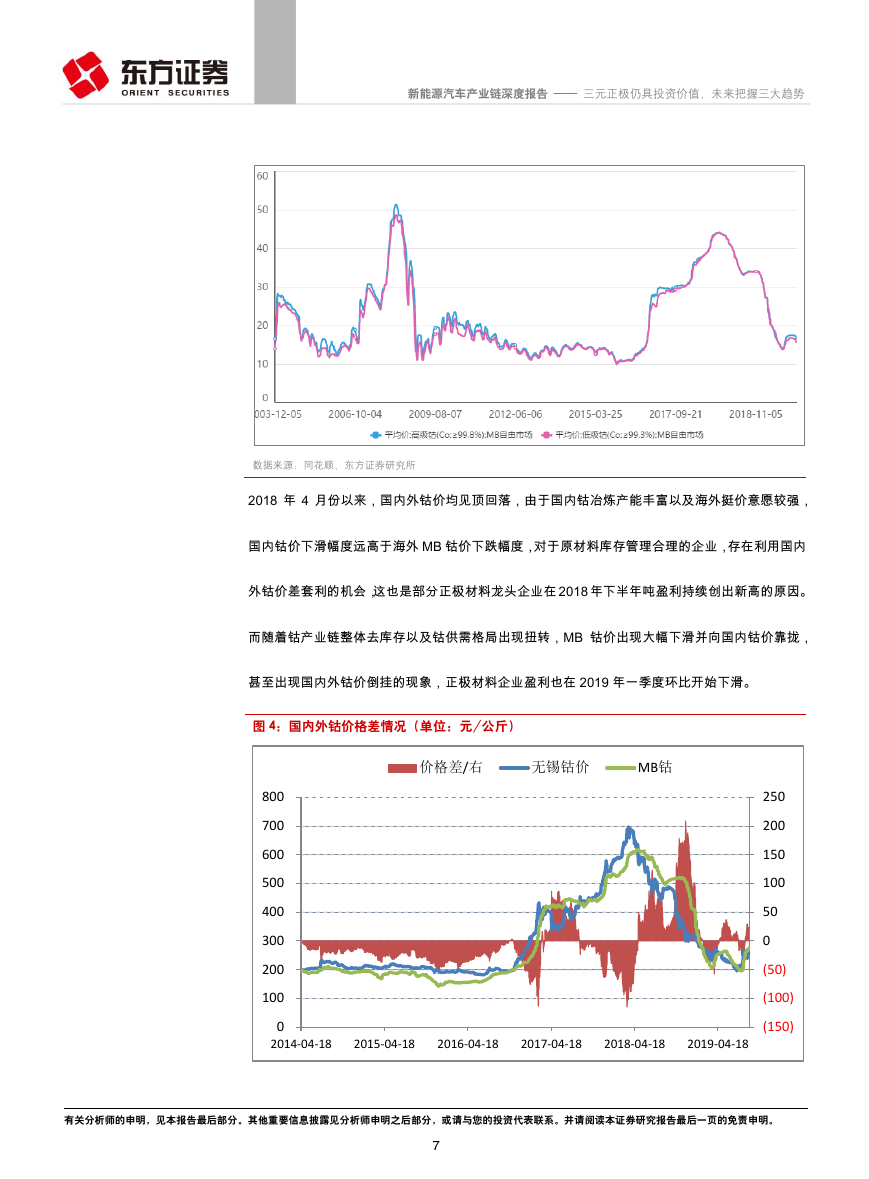

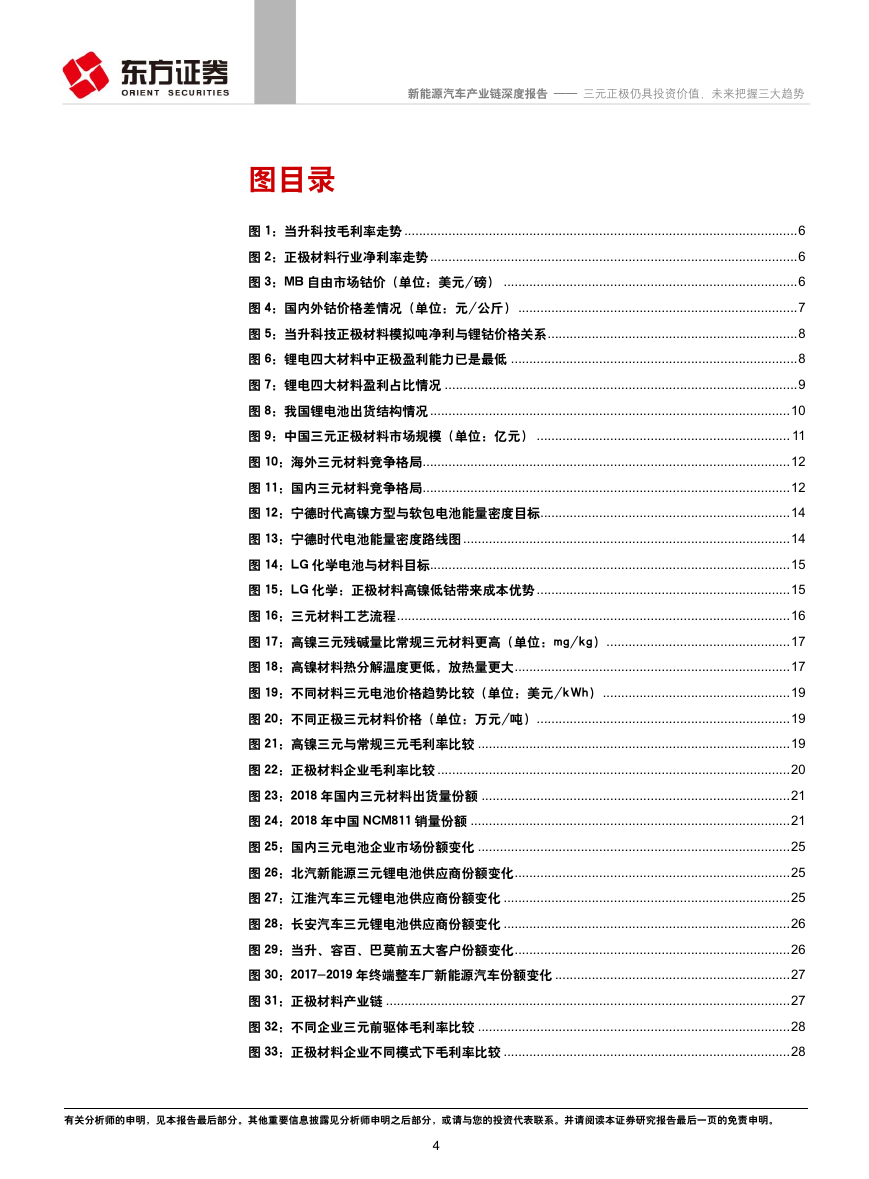

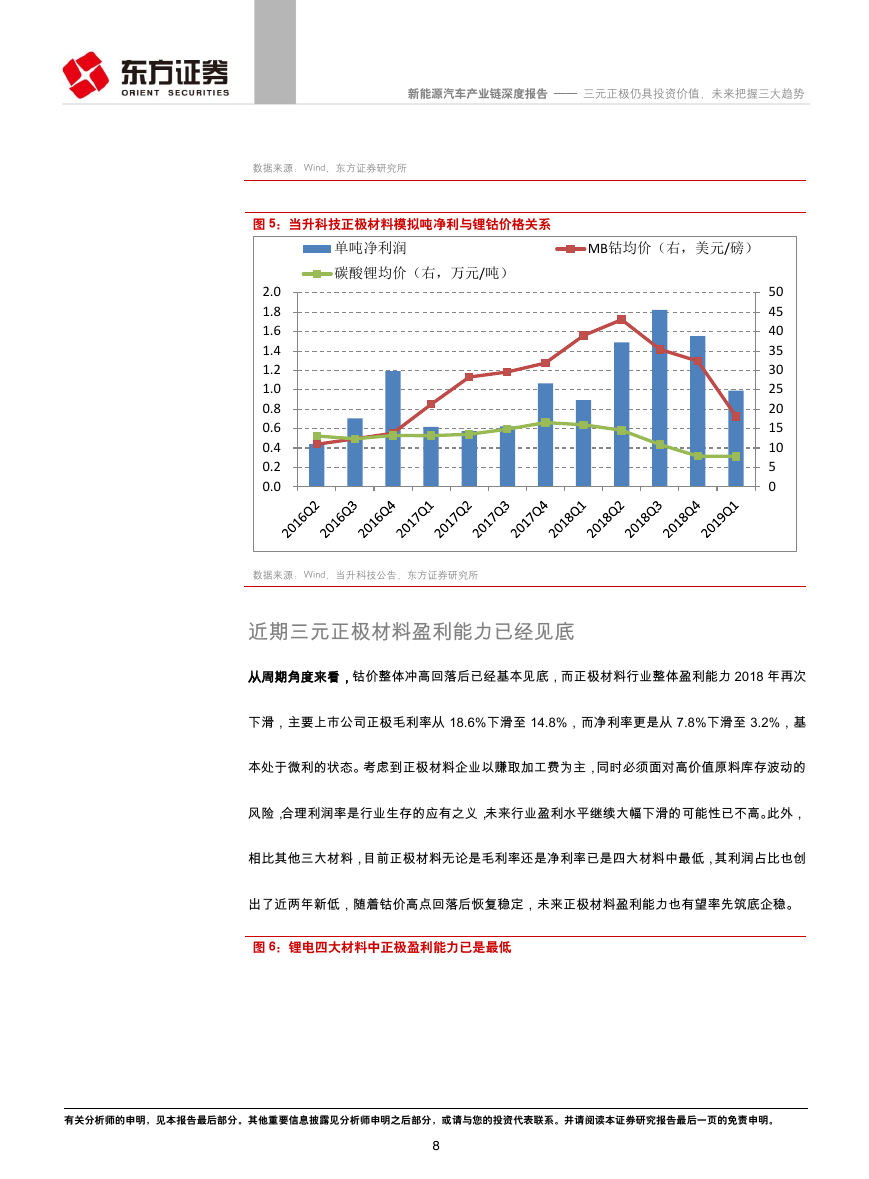

2018 年 4 月份以来,国内外钴价均见顶回落,由于国内钴冶炼产能丰富以及海外挺价意愿较强,

国内钴价下滑幅度远高于海外 MB 钴价下跌幅度,对于原材料库存管理合理的企业,存在利用国内

外钴价差套利的机会,这也是部分正极材料龙头企业在 2018 年下半年吨盈利持续创出新高的原因。

而随着钴产业链整体去库存以及钴供需格局出现扭转,MB 钴价出现大幅下滑并向国内钴价靠拢,

甚至出现国内外钴价倒挂的现象,正极材料企业盈利也在 2019 年一季度环比开始下滑。

图 4:国内外钴价格差情况(单位:元/公斤)

价格差/右

无锡钴价

MB钴

800

700

600

500

400

300

200

100

0

2014-04-18

2015-04-18

2016-04-18

2017-04-18

2018-04-18

2019-04-18

250

200

150

100

50

0

(50)

(100)

(150)

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

7

�

HeaderTable_TypeTitle

新能源汽车产业链深度报告 —— 三元正极仍具投资价值,未来把握三大趋势

数据来源:Wind、东方证券研究所

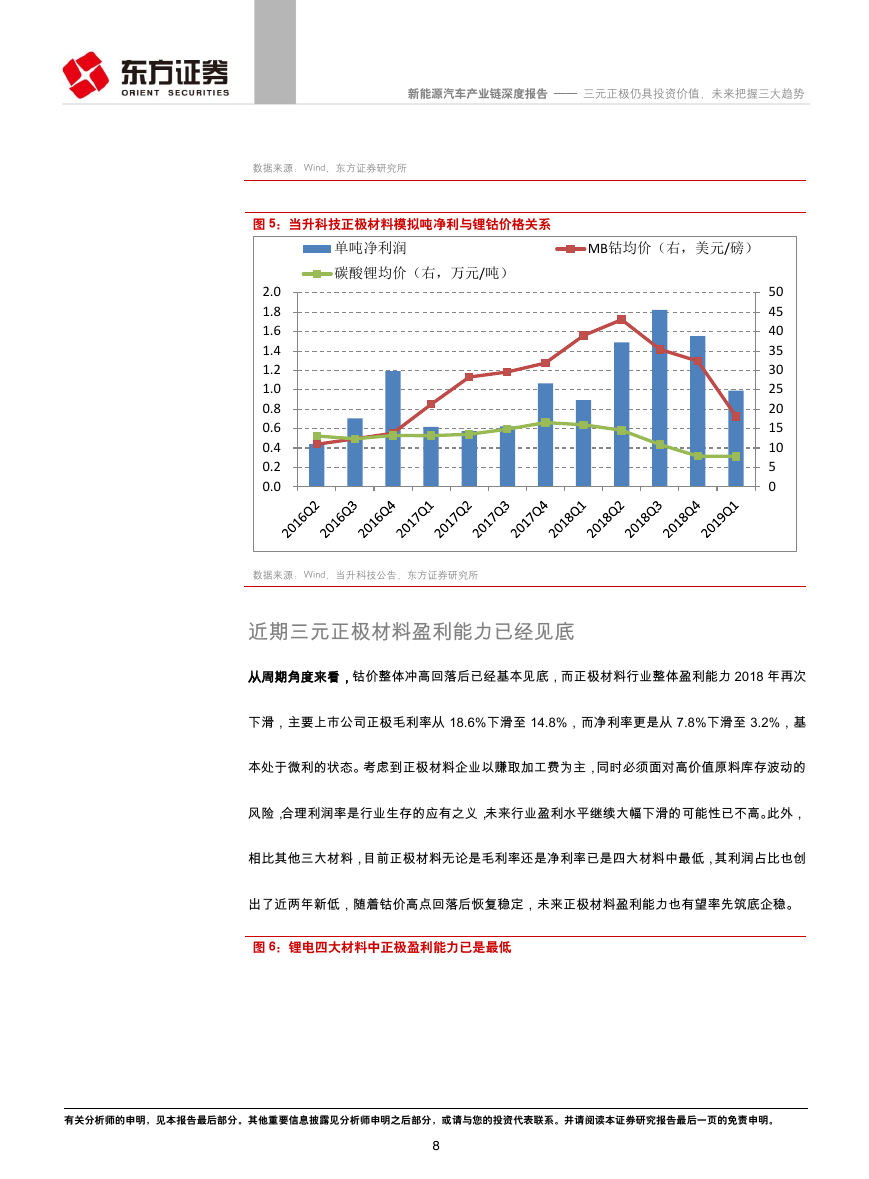

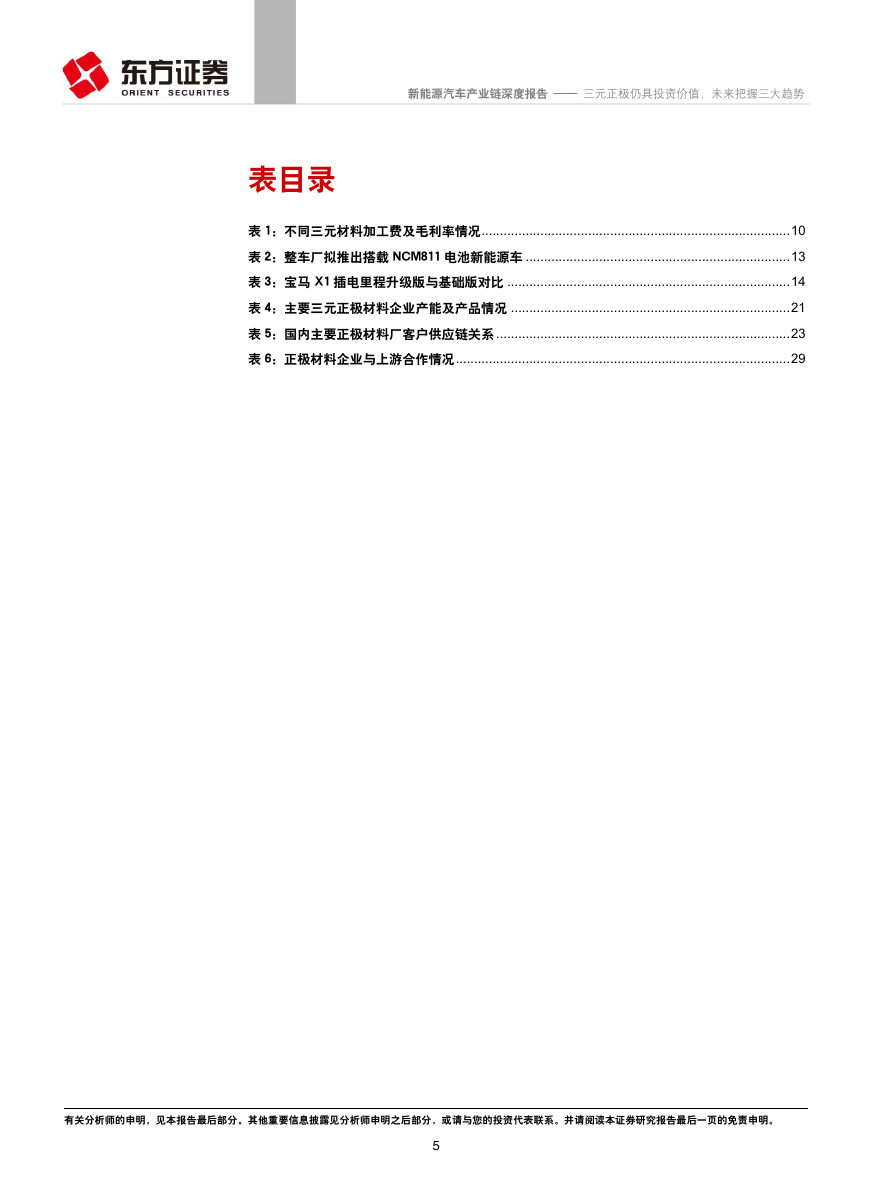

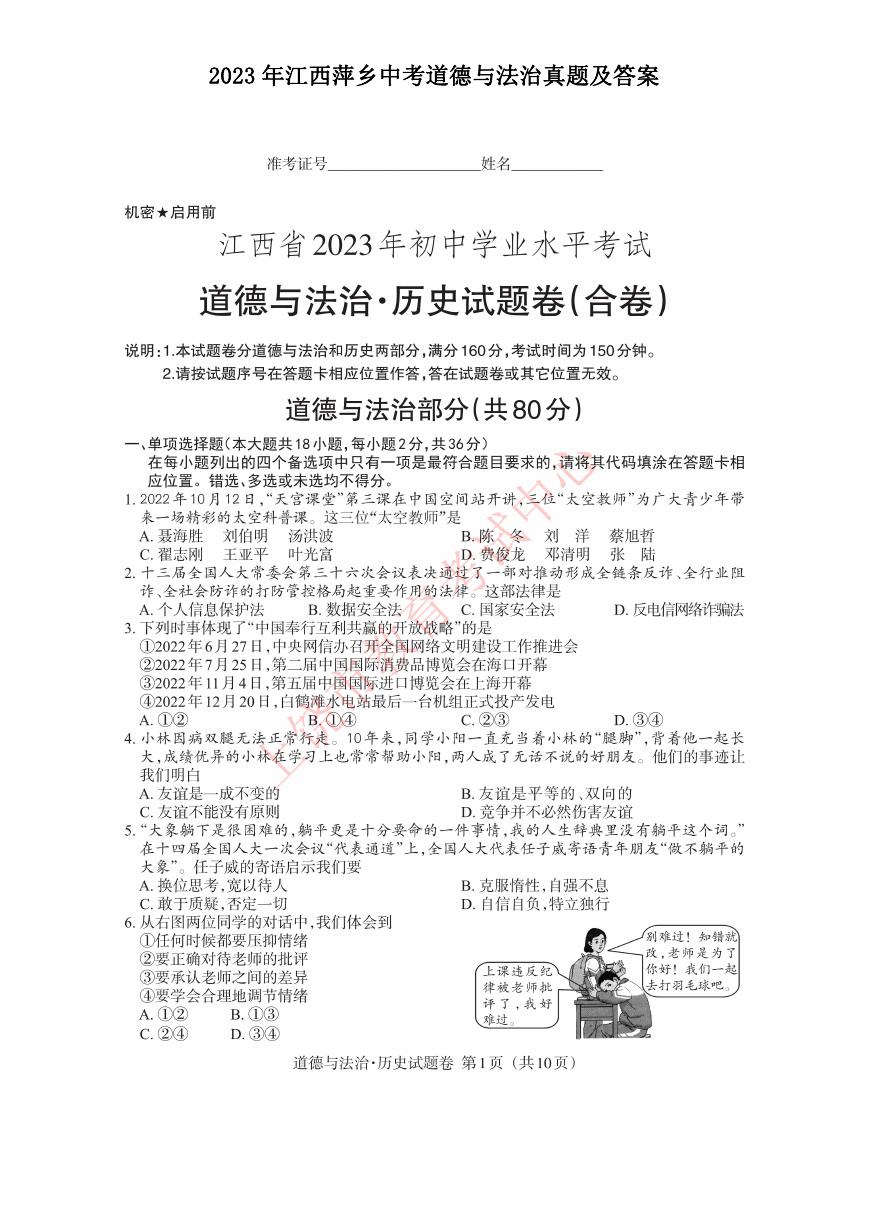

图 5:当升科技正极材料模拟吨净利与锂钴价格关系

单吨净利润

MB钴均价(右,美元/磅)

碳酸锂均价(右,万元/吨)

2.0

1.8

1.6

1.4

1.2

1.0

0.8

0.6

0.4

0.2

0.0

数据来源:Wind、当升科技公告、东方证券研究所

50

45

40

35

30

25

20

15

10

5

0

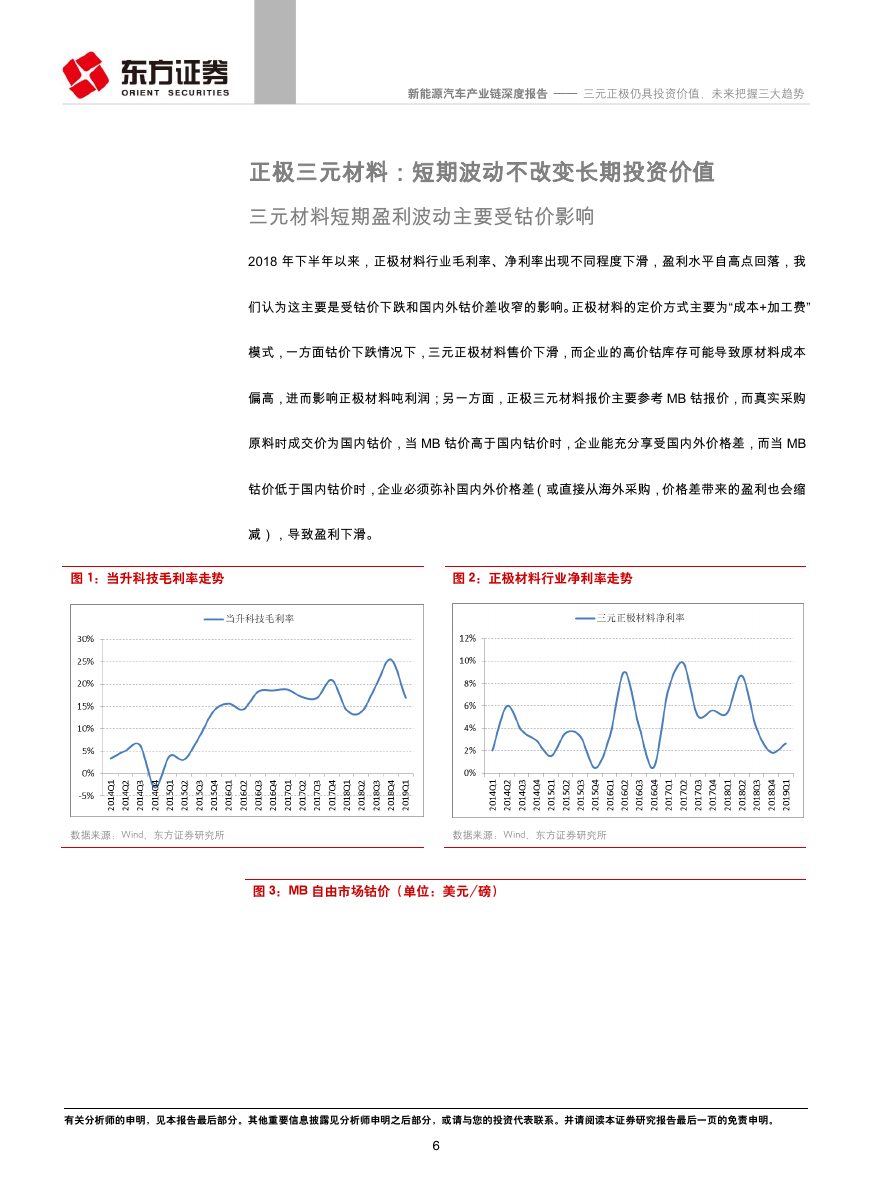

近期三元正极材料盈利能力已经见底

从周期角度来看,钴价整体冲高回落后已经基本见底,而正极材料行业整体盈利能力 2018 年再次

下滑,主要上市公司正极毛利率从 18.6%下滑至 14.8%,而净利率更是从 7.8%下滑至 3.2%,基

本处于微利的状态。考虑到正极材料企业以赚取加工费为主,同时必须面对高价值原料库存波动的

风险,合理利润率是行业生存的应有之义,未来行业盈利水平继续大幅下滑的可能性已不高。此外,

相比其他三大材料,目前正极材料无论是毛利率还是净利率已是四大材料中最低,其利润占比也创

出了近两年新低,随着钴价高点回落后恢复稳定,未来正极材料盈利能力也有望率先筑底企稳。

图 6:锂电四大材料中正极盈利能力已是最低

有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。

8

�

2023年江西萍乡中考道德与法治真题及答案.doc

2023年江西萍乡中考道德与法治真题及答案.doc 2012年重庆南川中考生物真题及答案.doc

2012年重庆南川中考生物真题及答案.doc 2013年江西师范大学地理学综合及文艺理论基础考研真题.doc

2013年江西师范大学地理学综合及文艺理论基础考研真题.doc 2020年四川甘孜小升初语文真题及答案I卷.doc

2020年四川甘孜小升初语文真题及答案I卷.doc 2020年注册岩土工程师专业基础考试真题及答案.doc

2020年注册岩土工程师专业基础考试真题及答案.doc 2023-2024学年福建省厦门市九年级上学期数学月考试题及答案.doc

2023-2024学年福建省厦门市九年级上学期数学月考试题及答案.doc 2021-2022学年辽宁省沈阳市大东区九年级上学期语文期末试题及答案.doc

2021-2022学年辽宁省沈阳市大东区九年级上学期语文期末试题及答案.doc 2022-2023学年北京东城区初三第一学期物理期末试卷及答案.doc

2022-2023学年北京东城区初三第一学期物理期末试卷及答案.doc 2018上半年江西教师资格初中地理学科知识与教学能力真题及答案.doc

2018上半年江西教师资格初中地理学科知识与教学能力真题及答案.doc 2012年河北国家公务员申论考试真题及答案-省级.doc

2012年河北国家公务员申论考试真题及答案-省级.doc 2020-2021学年江苏省扬州市江都区邵樊片九年级上学期数学第一次质量检测试题及答案.doc

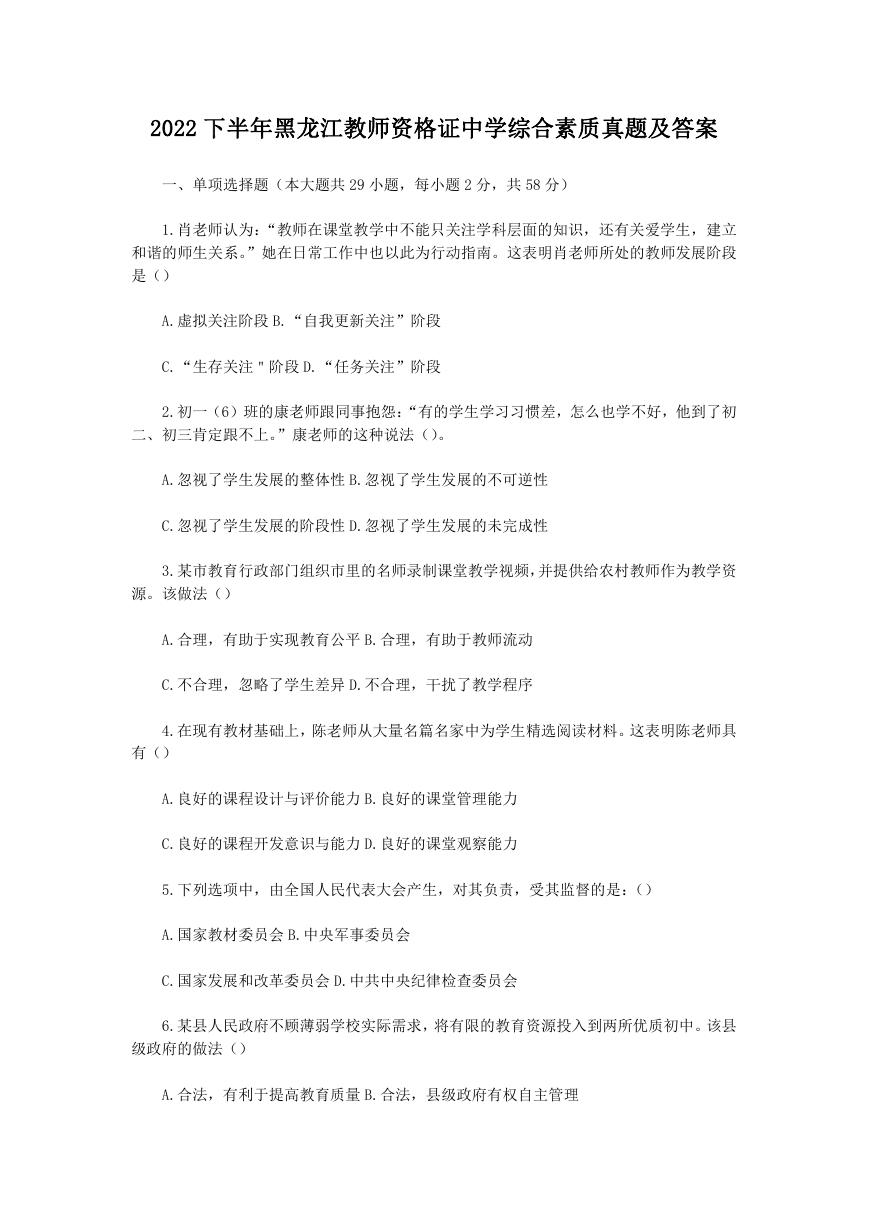

2020-2021学年江苏省扬州市江都区邵樊片九年级上学期数学第一次质量检测试题及答案.doc 2022下半年黑龙江教师资格证中学综合素质真题及答案.doc

2022下半年黑龙江教师资格证中学综合素质真题及答案.doc