中国银行保险监督管理委员会关于印发银行业金融机构数据

治理指引的通知

银保监发〔2018〕22 号

各银监局,机关各部门,各政策性银行、大型银行、股份制

银行,邮储银行,外资银行,金融资产管理公司,其他会管金

融机构:

现将《银行业金融机构数据治理指引》印发给你们,请遵照

执行。

2018 年 5 月 21 日

银行业金融机构数据治理指引

第一章 总则

第一条 为指导银行业金融机构加强数据治理,提高数据质

量,发挥数据价值,提升经营管理能力,根据《中华人民共和

国银行业监督管理法》等法律法规,制定本指引。

第二条 本指引适用于中华人民共和国境内经银行业监督管

理机构批准设立的银行业金融机构。

本指引所称银行业金融机构,是指在中华人民共和国境内设

立的商业银行、农村信用合作社等吸收公众存款的金融机构、

政策性银行以及国家开发银行。

1

�

第三条 数据治理是指银行业金融机构通过建立组织架构,

明确董事会、监事会、高级管理层及内设部门等职责要求,制

定和实施系统化的制度、流程和方法,确保数据统一管理、高

效运行,并在经营管理中充分发挥价值的动态过程。

第四条 银行业金融机构应当将数据治理纳入公司治理范畴,

建立自上而下、协调一致的数据治理体系。

第五条 银行业金融机构数据治理应当遵循以下基本原则:

(一)全覆盖原则。数据治理应当覆盖数据的全生命周期,

覆盖业务经营、风险管理和内部控制流程中的全部数据,覆盖

内部数据和外部数据,覆盖监管数据,覆盖所有分支机构和附

属机构。

(二)匹配性原则。数据治理应当与管理模式、业务规模、

风险状况等相适应,并根据情况变化进行调整。

(三)持续性原则。数据治理应当持续开展,建立长效机制。

(四)有效性原则。数据治理应当推动数据真实准确客观反

映银行业金融机构实际情况,并有效应用于经营管理。

第六条 银行业金融机构应当将监管数据纳入数据治理,建

立工作机制和流程,确保监管数据报送工作有效组织开展,监

管数据质量持续提升。

法定代表人或主要负责人对监管数据质量承担最终责任。

2

�

第七条 银行业监督管理机构依据本指引对银行业金融机构

数据治理情况实施监管。

第二章 数据治理架构

第八条 银行业金融机构应当建立组织架构健全、职责边界

清晰的数据治理架构,明确董事会、监事会、高级管理层和相

关部门的职责分工,建立多层次、相互衔接的运行机制。

第九条 银行业金融机构董事会应当制定数据战略,审批或

授权审批与数据治理相关的重大事项,督促高级管理层提升数

据治理有效性,对数据治理承担最终责任。

第十条 银行业金融机构监事会负责对董事会和高级管理层

在数据治理方面的履职尽责情况进行监督评价。

第十一条 银行业金融机构高级管理层负责建立数据治理体

系,确保数据治理资源配置,制定和实施问责和激励机制,建

立数据质量控制机制,组织评估数据治理的有效性和执行情况,

并定期向董事会报告。

银行业金融机构可根据实际情况设立首席数据官。首席数据

官是否纳入高级管理人员由银行业金融机构根据经营状况确定;

纳入高级管理人员管理的,应当符合相关行政许可事项的要求。

第十二条 银行业金融机构应当确定并授权归口管理部门牵

头负责实施数据治理体系建设,协调落实数据管理运行机制,

组织推动数据在经营管理流程中发挥作用,负责监管数据相关

工作,设置监管数据相关工作专职岗位。

3

�

第十三条 业务部门应当负责本业务领域的数据治理,管理

业务条线数据源,确保准确记录和及时维护,落实数据质量控

制机制,执行监管数据相关工作要求,加强数据应用,实现数

据价值。

第十四条 银行业金融机构应当在数据治理归口管理部门设

立满足工作需要的专职岗位,在其他相关业务部门设置专职或

兼职岗位。

第十五条 银行业金融机构应当建立一支满足数据治理工作

需要的专业队伍,至少按年度对人员进行系统培训,科学规划

职业成长通道,确定合理薪酬水平。

第十六条 银行业金融机构应当建立良好的数据文化,树立

数据是重要资产和数据应真实客观的理念与准则,强化用数意

识,遵循依规用数、科学用数的职业操守。

第三章 数据管理

第十七条 银行业金融机构应当结合自身发展战略、监管要

求等,制定数据战略并确保有效执行和修订。

第十八条 银行业金融机构应当制定全面科学有效的数据管

理制度,包括但不限于组织管理、部门职责、协调机制、安全

管控、系统保障、监督检查和数据质量控制等方面。

银行业金融机构应当根据监管要求和实际需要,持续评价更

新数据管理制度。

4

�

第十九条 银行业金融机构应当制定与监管数据相关的监管

统计管理制度和业务制度,及时发布并定期评价和更新,报银

行业监督管理机构备案。制度出现重大变化的,应当及时向银

行业监督管理机构报告。

第二十条 银行业金融机构应当建立覆盖全部数据的标准化

规划,遵循统一的业务规范和技术标准。数据标准应当符合国

家标准化政策及监管规定,并确保被有效执行。

第二十一条 银行业金融机构应当持续完善信息系统,覆盖

各项业务和管理数据。信息系统应当有完备的数据字典和维护

流程,并具有可拓展性。

第二十二条 银行业金融机构应当建立适应监管数据报送工

作需要的信息系统,实现流程控制的程序化,提高监管数据加

工的自动化程度。

第二十三条 银行业金融机构应当加强数据采集的统一管理,

明确系统间数据交换流程和标准,实现各类数据有效共享。

第二十四条 银行业金融机构应当建立数据安全策略与标准,

依法合规采集、应用数据,依法保护客户隐私,划分数据安全

等级,明确访问和拷贝等权限,监控访问和拷贝等行为,完善

数据安全技术,定期审计数据安全。

银行业金融机构采集、应用数据涉及到个人信息的,应遵循

国家个人信息保护法律法规要求,符合与个人信息安全相关的

国家标准。

5

�

第二十五条 银行业金融机构应当加强数据资料统一管理,

建立全面严密的管理流程、归档制度,明确存档交接、口径梳

理等要求,保证数据可比性。

第二十六条 银行业金融机构应当建立数据应急预案,根据

业务影响分析,组织开展应急演练,完善处置流程,保证在系

统服务异常以及危机等情景下数据的完整、准确和连续。

第二十七条 银行业金融机构应当建立数据治理自我评估机

制,明确评估周期、流程、结果应用、组织保障等要素的相关

要求。

评估内容应覆盖数据治理架构、数据管理、数据安全、数据

质量和数据价值实现等方面,并按年度向银行业监督管理机构

报送。

第二十八条 银行业金融机构应当建立问责机制,定期排查

数据管理、数据质量控制、数据价值实现等方面问题,依据有

关规定对高级管理层和相关部门及责任人进行问责。

银行业金融机构应结合实际情况,建立激励机制,保障数据

治理工作有效推进。

第四章 数据质量控制

第二十九条 银行业金融机构应当确立数据质量管理目标,

建立控制机制,确保数据的真实性、准确性、连续性、完整性

和及时性。

6

�

第三十条 银行业金融机构各项业务制度应当充分考虑数据

质量管理需要,涉及指标含义清晰明确,取数规则统一,并根

据业务变化及时更新。

第三十一条 银行业金融机构应当加强数据源头管理,确保

将业务信息全面准确及时录入信息系统。信息系统应当能自动

提示异常变动及错误情况。

第三十二条 银行业金融机构应当建立数据质量监控体系,

覆盖数据全生命周期,对数据质量持续监测、分析、反馈和纠

正。

第三十三条 银行业金融机构应当建立数据质量现场检查制

度,定期组织实施,原则上不低于每年一次,对重大问题要按

照既定的报告路径提交,并按流程实施整改。

第三十四条 银行业金融机构应当建立数据质量考核评价体

系,考核结果纳入本机构绩效考核体系,实现数据质量持续提

升。

第三十五条 银行业金融机构应当建立数据质量整改机制,

对日常监控、检查和考核评价过程中发现的问题,及时组织整

改,并对整改情况跟踪评价,确保整改落实到位。

第三十六条 银行业金融机构应当按照监管要求报送法人和

集团的相关数据,保证同一监管指标在监管报送与对外披露之

间的一致性。如有重大差异,应当及时向银行业监督管理机构

解释说明。

7

�

第三十七条 银行业金融机构应当建立监管数据质量管控制

度,包括但不限于:关键监管指标数据质量承诺、数据异常变

动分析和报告、重大差错通报以及问责等。

第五章 数据价值实现

第三十八条 银行业金融机构应当在风险管理、业务经营与

内部控制中加强数据应用,实现数据驱动,提高管理精细化程

度,发挥数据价值。

第三十九条 银行业金融机构应当充分运用数据分析,合理

制定风险管理策略、风险偏好、风险限额以及风险管理政策和

程序,监控执行情况并适时优化调整,提升风险管理体系的有

效性。

全球系统重要性银行应遵循更高的标准,对照有效风险数据

加总与风险报告评估要点的相关要求,强化风险管理。

第四十条 银行业金融机构应当加强数据应用,持续改善风

险管理方法,有效识别、计量、评估、监测、报告和控制各类

风险。

第四十一条 银行业金融机构应当提高数据加总能力,明确

数据加总范围、方法、流程和加总结果要求等,满足在正常经

营、压力情景以及危机状况下风险管理的数据需要。

加总内容包括但不限于交易对手、产品、地域、行业、客户

以及其他相关的分类。加总技术应当主要采取自动化方式。

8

�

2023年江西萍乡中考道德与法治真题及答案.doc

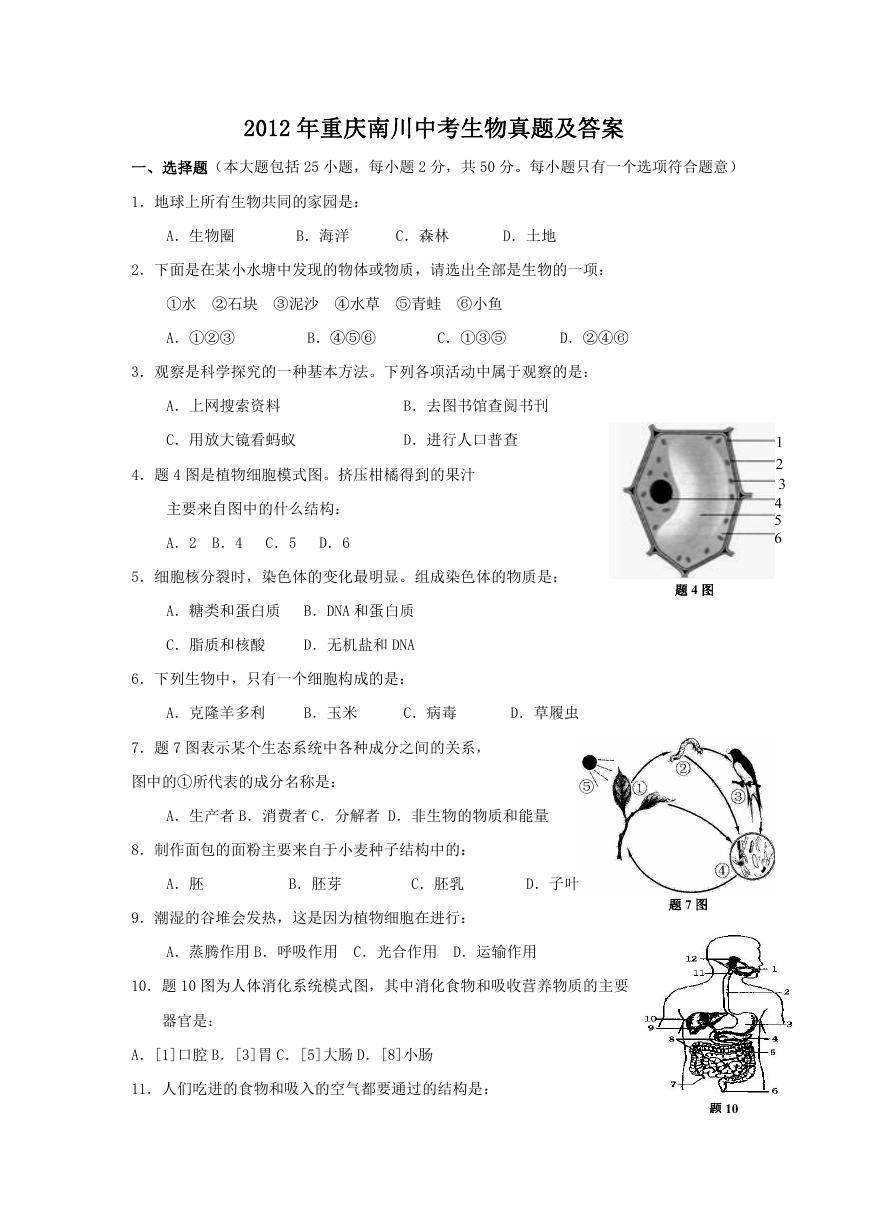

2023年江西萍乡中考道德与法治真题及答案.doc 2012年重庆南川中考生物真题及答案.doc

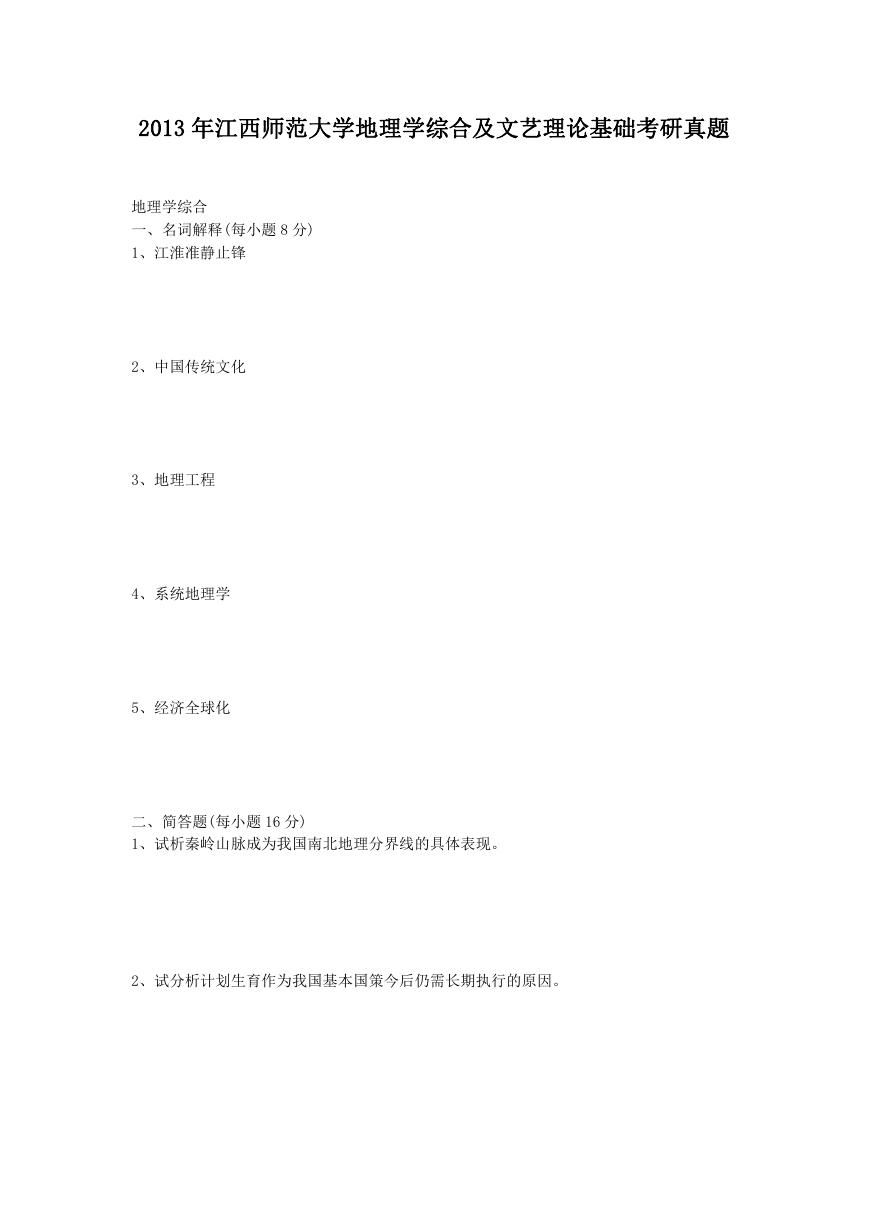

2012年重庆南川中考生物真题及答案.doc 2013年江西师范大学地理学综合及文艺理论基础考研真题.doc

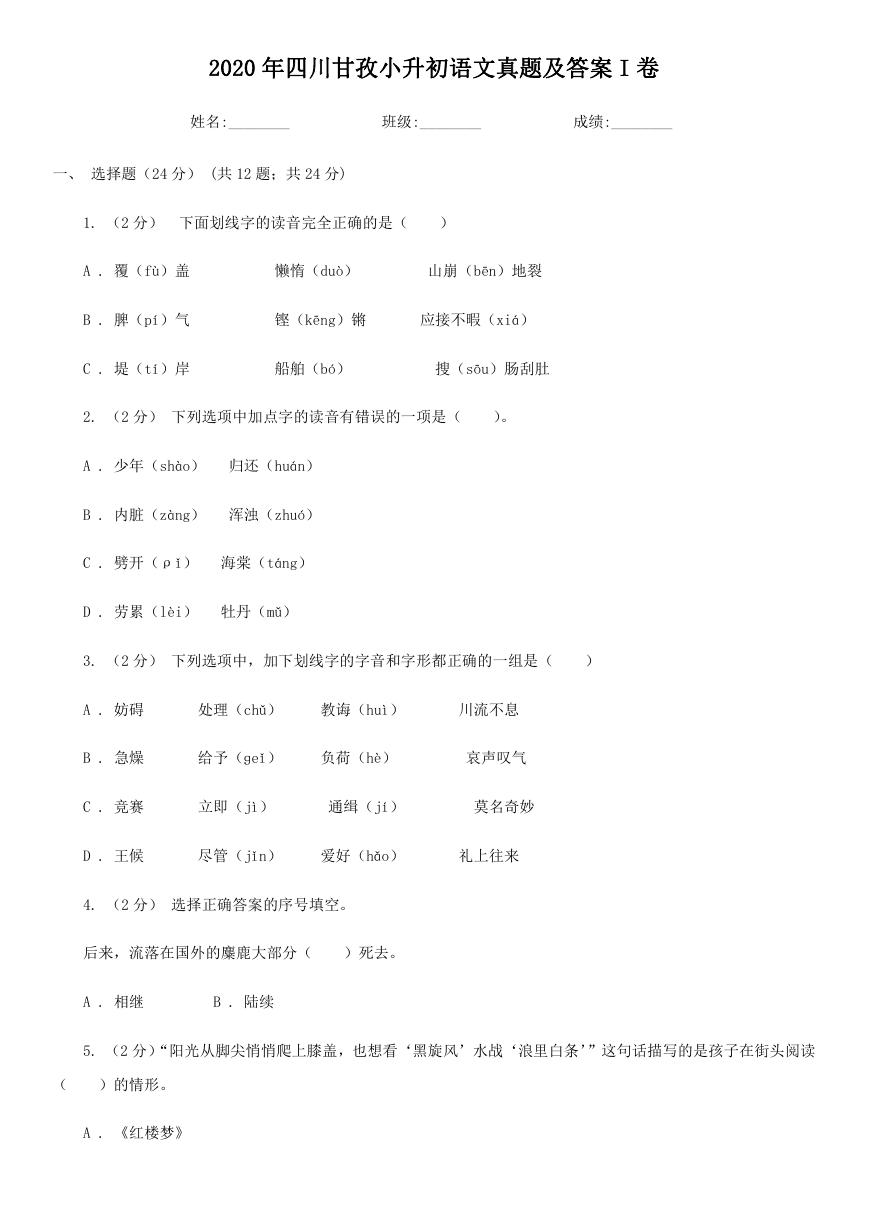

2013年江西师范大学地理学综合及文艺理论基础考研真题.doc 2020年四川甘孜小升初语文真题及答案I卷.doc

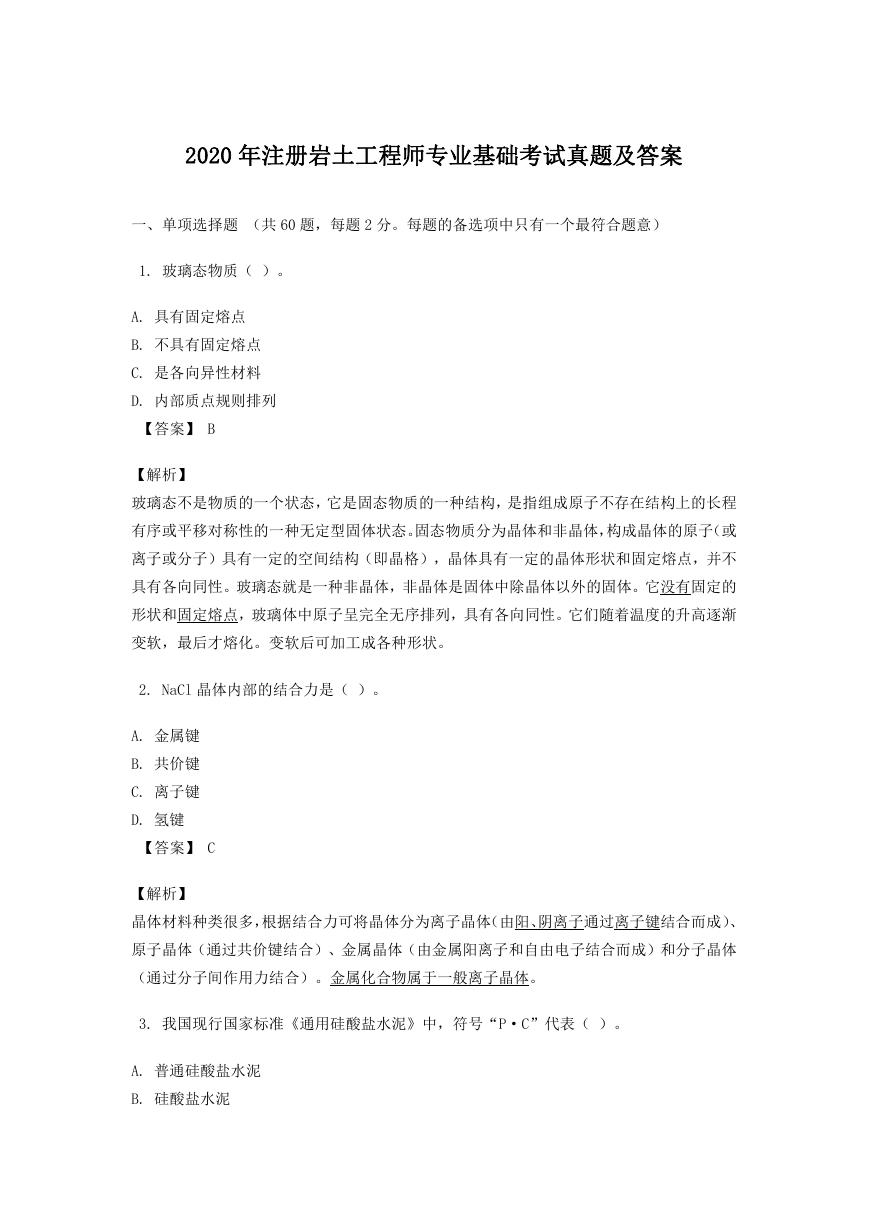

2020年四川甘孜小升初语文真题及答案I卷.doc 2020年注册岩土工程师专业基础考试真题及答案.doc

2020年注册岩土工程师专业基础考试真题及答案.doc 2023-2024学年福建省厦门市九年级上学期数学月考试题及答案.doc

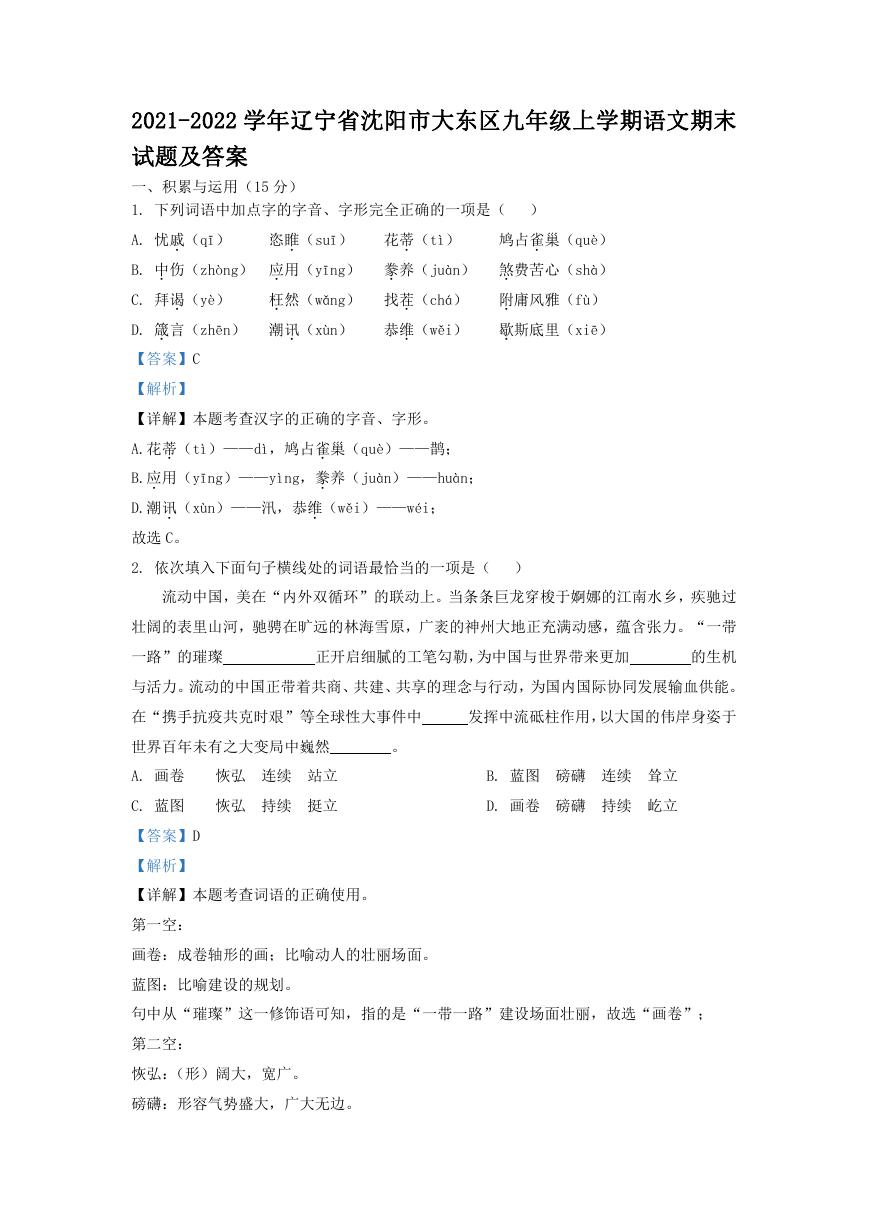

2023-2024学年福建省厦门市九年级上学期数学月考试题及答案.doc 2021-2022学年辽宁省沈阳市大东区九年级上学期语文期末试题及答案.doc

2021-2022学年辽宁省沈阳市大东区九年级上学期语文期末试题及答案.doc 2022-2023学年北京东城区初三第一学期物理期末试卷及答案.doc

2022-2023学年北京东城区初三第一学期物理期末试卷及答案.doc 2018上半年江西教师资格初中地理学科知识与教学能力真题及答案.doc

2018上半年江西教师资格初中地理学科知识与教学能力真题及答案.doc 2012年河北国家公务员申论考试真题及答案-省级.doc

2012年河北国家公务员申论考试真题及答案-省级.doc 2020-2021学年江苏省扬州市江都区邵樊片九年级上学期数学第一次质量检测试题及答案.doc

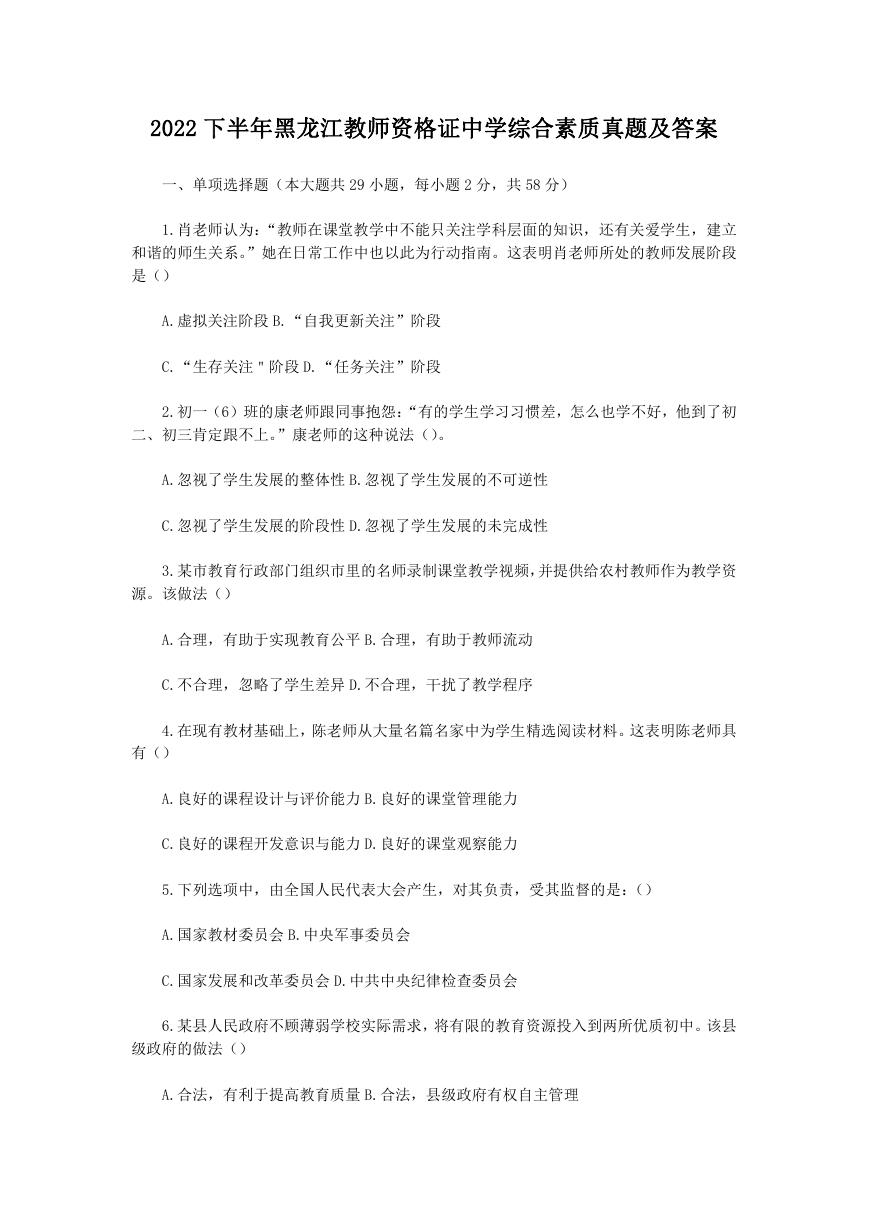

2020-2021学年江苏省扬州市江都区邵樊片九年级上学期数学第一次质量检测试题及答案.doc 2022下半年黑龙江教师资格证中学综合素质真题及答案.doc

2022下半年黑龙江教师资格证中学综合素质真题及答案.doc