嶺東科技大學商務科技管理系

專題研究報告

MATLAB 程式設計股票與期貨

系統化投資組合績效分析

指導老師:張廷政 教授

班級:二技商科四 A

組長:李文隆

組員:陳霈珊

葉柏辰

蔡佩宜

王玉雲

中華民國九十六年五月

1

�

誌 謝

這篇論文得以完成,首先要向張廷政老師致上深深的謝意。感謝張老師認真

的指導,給予我們精神上的支持和專業的幫助,在張老師的諄諄教誨下,因此奠

定了我研究實作的能力。更要感謝張老師指派給我們的研究生,真是辛苦他了,

這段時間,多虧了他讓我們學習更多有關股票、期貨這方面的知識,它也不覺厭

煩的解答了我們所遇到的問題,也常常不辭辛勞的趕來學校指導我們該怎麼做、

怎麼寫才會比較好,真的很感恩我們的研究生,有了他的從旁協助,才有今日我

們完整的專題。

張廷政老師本身雖身兼數職,但仍對每一位學生細心指導並耐心鼓勵,在此獻上

我們整組學生由衷的感激!進行了一年多的畢業專題終於在時間內完成,感謝那些

曾經參與這個專題的朋友們,由於你們的幫助讓我全力以赴,也學習到更多額外

的知識,讓我們能夠在未來更穩健、有條理的面對、處理事情,真的非常感謝大

家的幫忙。

全體學生 謹誌於

嶺東科技大學 商務科技管理系

中華民國九十六年五月

2

�

摘 要

面對金融資本巿場眾多的投資工具及標的,對投資人而言,難免有眼花撩亂、

無從選起的感覺,投資組合投資趨勢隨之應運而生,本研究以「數量化方法」進

行投資分析,建構出策略性投資組合或動態投資組合,建構出一套標準操作程序,

以作為投資人之投資策略工具,本研究將有助您掌握投資組合的操作方式,如何

分配資產以降低風險並提升投資組合績效;對於資產管理者來說,能讓您有效地

分配管理的資產,使投資組合績效能達到最適風險-報酬組合的方法。

本研究主要提出一個趨勢過濾系統,結合粗集合理論與灰色理論建構趨勢灰粗

集合(Trend Grey Rough Sets),簡稱TG-Rough Sets。此模型使用粗集合篩選

系統,篩選出具趨勢價值的組群資料,主要應用於股市動態的投資組合預測。本

研究首先利用K-means分群的概念,對每一個屬性分群,然後,運用粗集合理論其

對不確定性、不充分資料的分類能力,對各家上市公司的分群結果,進行過濾分

類及結合廣義式粗集合模型、變精度粗集合模型、類神經模糊與灰色系統等理論,

適時的使用灰關聯排序工具,篩選出績優的公司組合

關鍵字:灰色理論、趨勢灰粗集合、K-means分群、巴菲特投資法則、效率前緣、

投資組合、模楜理論、期貨、避險。

3

�

目錄

誌謝………………………………………………………………………Ⅰ

摘要………………………………………………………………………Ⅱ

目 錄…………………………………………………………………… Ⅲ

表 目 錄…………………………………………………………………Ⅴ

圖 目 錄…………………………………………………………………Ⅵ

第一章 緒論………………………………………………………………1

1.1 研究動機與背景…………………………………………………1

1.2 研究目的…………………………………………………………2

1.3 研究對象…………………………………………………………3

1.4 研究架構…………………………………………………………4

第二章 文獻探討…………………………………………………………5

2.1 灰色系統理論……………………………………………………5

2.2 粗集合理論模型…………………………………………………6

2.3 資產配置…………………………………………………………6

2.4 k-means 演算法…………………………………………………7

2.5 避險理論…………………………………………………………7

第三章 研究方法…………………………………………………………9

3.1 投資策略說明………………………………………………… 10

3.2 股票篩選系統操作說明……………………………………… 11

第四章 實證研究……………………………………………………… 27

4.1 實證步驟說明………………………………………………… 30

第伍章、結論與建議……………………………………………………48

5.1 結論……………………………………………………………48

5.2 研究建議………………………………………………………51

參考文獻…………………………………………………………………53

附錄 投資報酬率………………………………………………………54

4

�

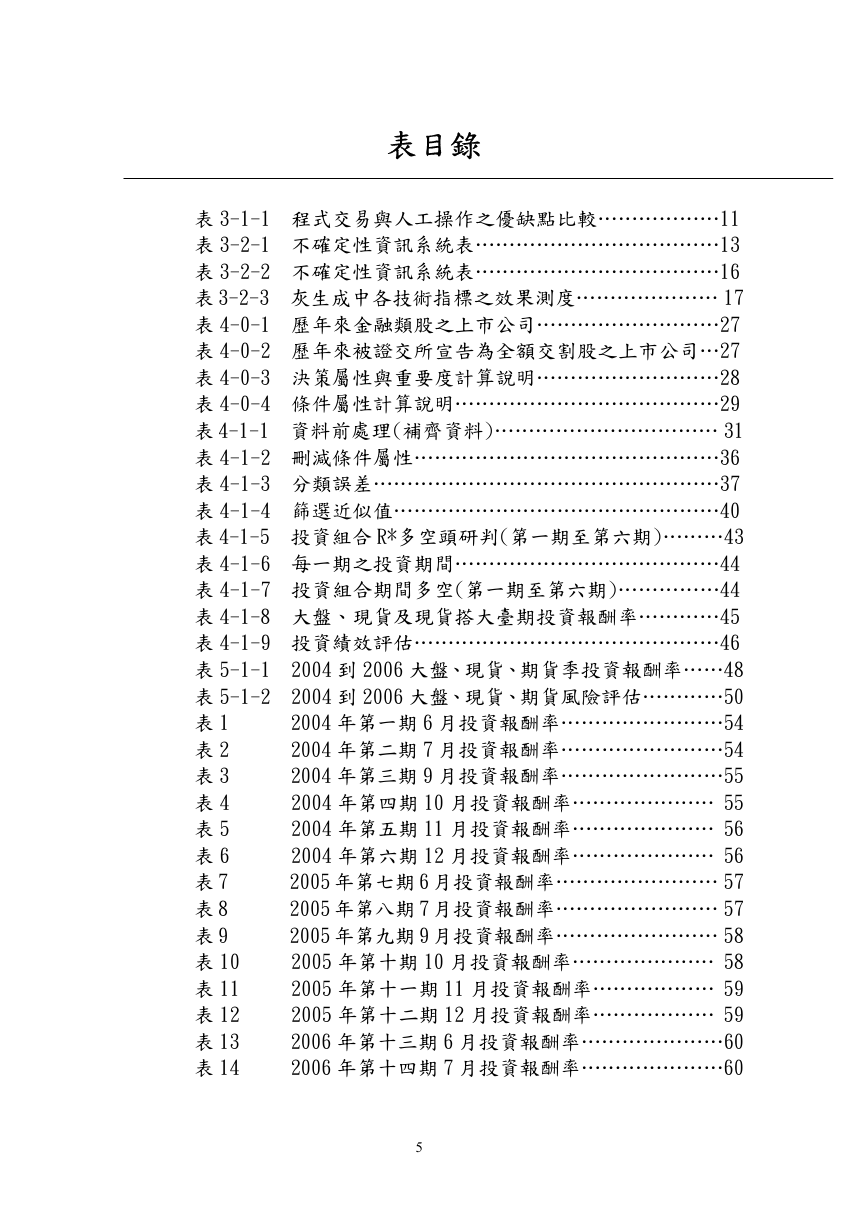

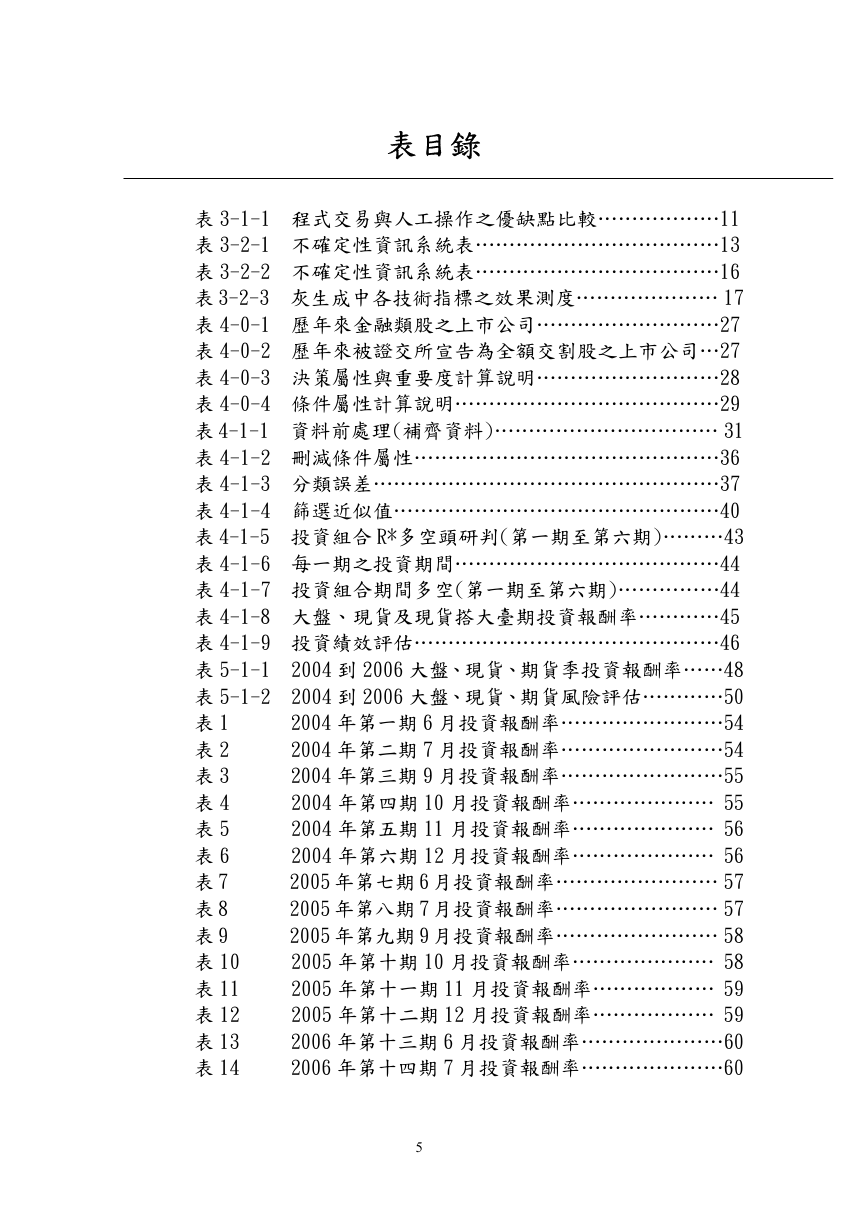

表目錄

表 3-1-1 程式交易與人工操作之優缺點比較………………11

表 3-2-1 不確定性資訊系統表………………………………13

表 3-2-2 不確定性資訊系統表………………………………16

表 3-2-3 灰生成中各技術指標之效果測度………………… 17

表 4-0-1 歷年來金融類股之上市公司………………………27

表 4-0-2 歷年來被證交所宣告為全額交割股之上市公司…27

表 4-0-3 決策屬性與重要度計算說明………………………28

表 4-0-4 條件屬性計算說明…………………………………29

表 4-1-1 資料前處理(補齊資料)…………………………… 31

表 4-1-2 刪減條件屬性………………………………………36

表 4-1-3 分類誤差……………………………………………37

表 4-1-4 篩選近似值…………………………………………40

表 4-1-5 投資組合 R*多空頭研判(第一期至第六期)………43

表 4-1-6 每一期之投資期間…………………………………44

表 4-1-7 投資組合期間多空(第一期至第六期)……………44

表 4-1-8 大盤、現貨及現貨搭大臺期投資報酬率…………45

表 4-1-9 投資績效評估………………………………………46

表 5-1-1 2004 到 2006 大盤、現貨、期貨季投資報酬率……48

表 5-1-2 2004 到 2006 大盤、現貨、期貨風險評估…………50

表 1 2004 年第一期 6 月投資報酬率……………………54

表 2 2004 年第二期 7 月投資報酬率……………………54

表 3 2004 年第三期 9 月投資報酬率……………………55

表 4 2004 年第四期 10 月投資報酬率………………… 55

表 5 2004 年第五期 11 月投資報酬率………………… 56

表 6 2004 年第六期 12 月投資報酬率………………… 56

表 7 2005 年第七期 6 月投資報酬率…………………… 57

表 8 2005 年第八期 7 月投資報酬率…………………… 57

表 9 2005 年第九期 9 月投資報酬率…………………… 58

表 10 2005 年第十期 10 月投資報酬率………………… 58

表 11 2005 年第十一期 11 月投資報酬率……………… 59

表 12 2005 年第十二期 12 月投資報酬率……………… 59

表 13 2006 年第十三期 6 月投資報酬率…………………60

表 14 2006 年第十四期 7 月投資報酬率…………………60

5

�

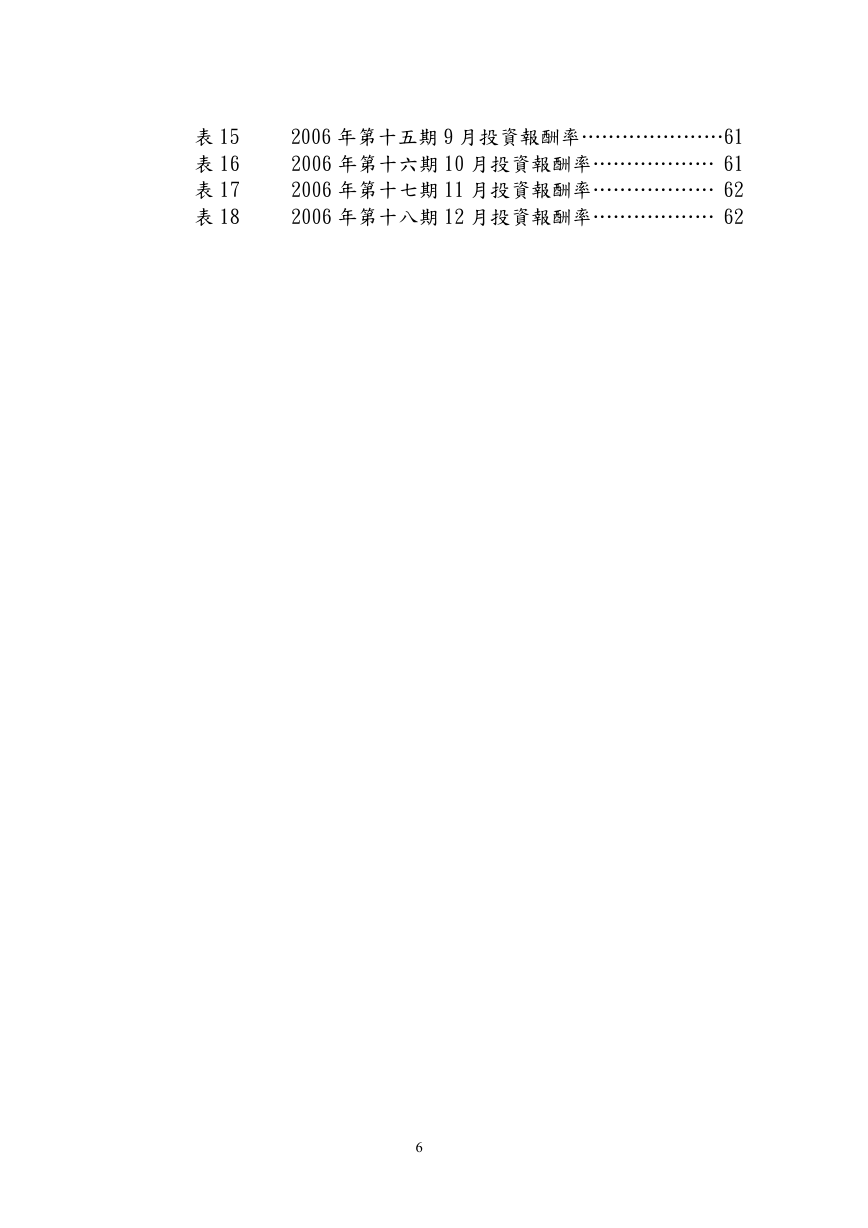

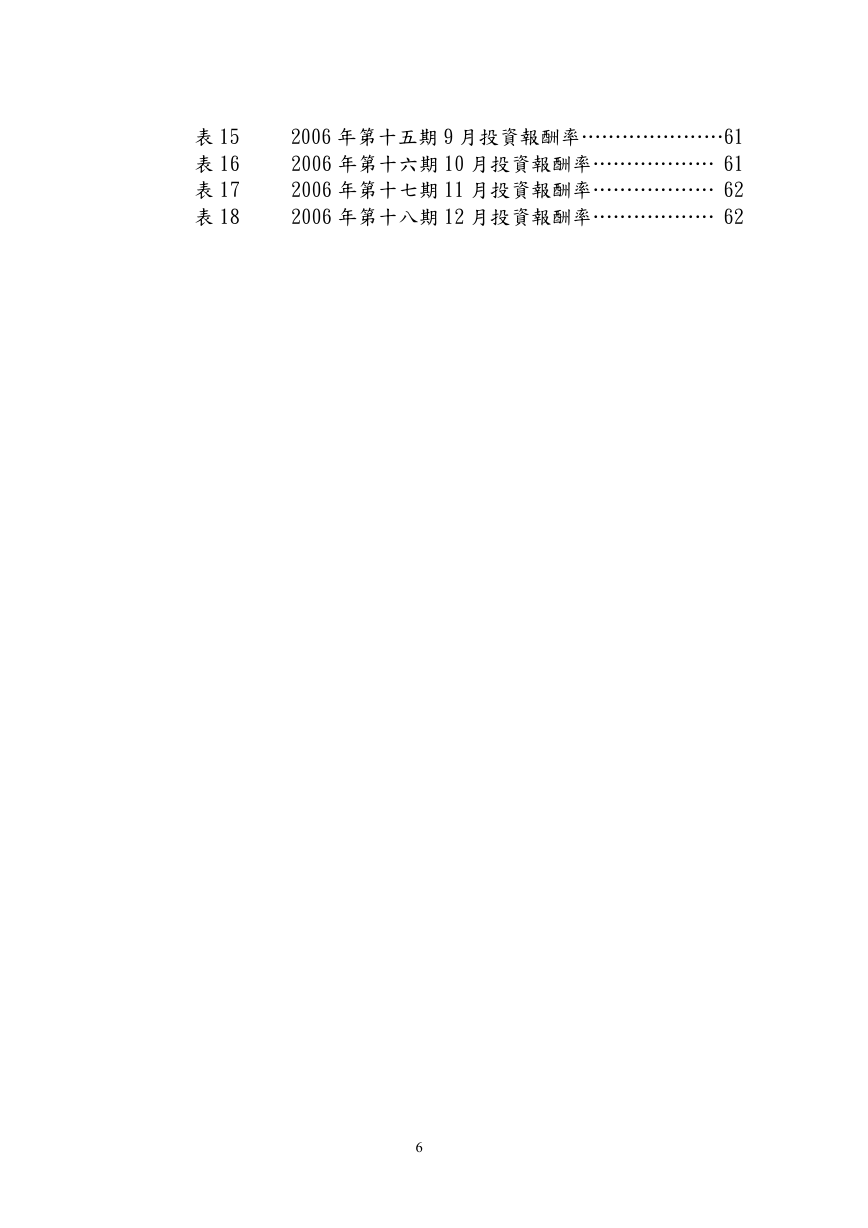

表 15 2006 年第十五期 9 月投資報酬率…………………61

表 16 2006 年第十六期 10 月投資報酬率……………… 61

表 17 2006 年第十七期 11 月投資報酬率……………… 62

表 18 2006 年第十八期 12 月投資報酬率……………… 62

6

�

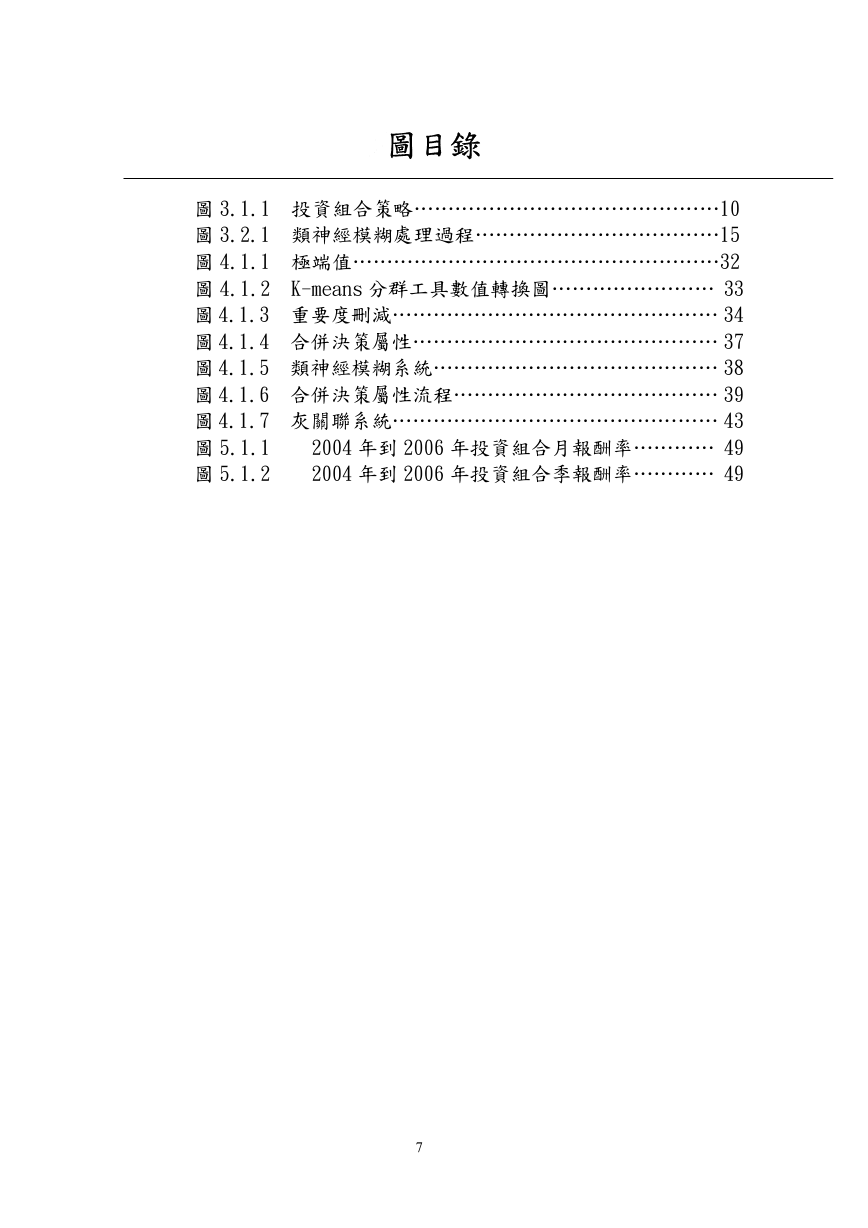

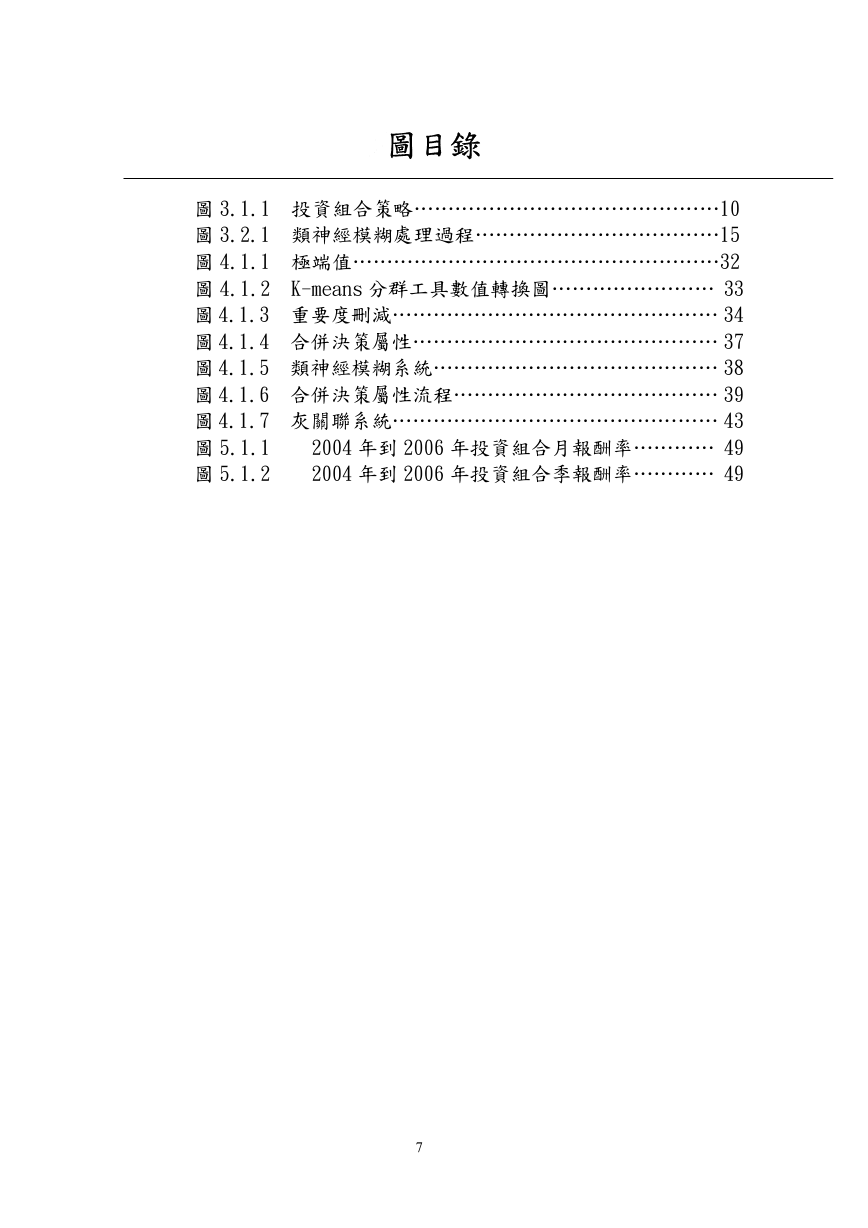

圖目錄

圖 3.1.1 投資組合策略………………………………………10

圖 3.2.1 類神經模糊處理過程………………………………15

圖 4.1.1 極端值………………………………………………32

圖 4.1.2 K-means 分群工具數值轉換圖…………………… 33

圖 4.1.3 重要度刪減………………………………………… 34

圖 4.1.4 合併決策屬性……………………………………… 37

圖 4.1.5 類神經模糊系統…………………………………… 38

圖 4.1.6 合併決策屬性流程………………………………… 39

圖 4.1.7 灰關聯系統………………………………………… 43

圖 5.1.1 2004 年到 2006 年投資組合月報酬率………… 49

圖 5.1.2 2004 年到 2006 年投資組合季報酬率………… 49

7

�

第一章 緒論

1.1 研究動機與背景

政府近年來積極推動金融市場自由化的政策,在此環境下金融商

品越來越多元化,隨著世界金融的開放改革,經濟與資訊的迅速發展,

人民財富所得的提高,人們漸漸有了投資理財的需求,而在各種投資

理財工具的出現後,企業或投資人在追求報酬的同時,其背後所隱藏

的風險考量,亦是非常重要的一環,因若稍不注意,就可能引發龐大

的損失。如在世界各地層出不窮的各種金融災難事件,1994 年美國加

州橘郡(Orange County)在公債操作上損失 16.9 億、1995 年 2 月,擁有

233 年歷史的金融帝國-霸菱,因為一位交易員的不當操作,而宣告破

產倒閉、1997 年的亞洲金融危機、1998 年的美國長期資本管理基金

(LTCM)在俄羅斯金融風暴下,由於其操作的部位與涉汲的投資人過於

龐大,幾乎有釀成美國經濟危機之虞。反觀台灣在 1999 年,因為企業

間的交叉持股與利益糾葛,終於在股市、匯市的雙重衝擊下釀成本土

性的金融危機。所以,做一完整收集與彙整,來發展出一套投資策略

工具,有了這樣的策略工具若再搭配上長期累積的完整財經資料庫,

就可以進一步結合為投資策略驗證平台。

在過去 50 年中,隨著科技進步發展出許多投資交易策略,充分運

用投資組合,投資組合理論為一種規範性(normative)的學問,最主

要的目的就是在提供決策者建議,以求在資產及負債的管理上達到特

定的目標,探討投資人應該如何制定決策,才能形成一個在風險固定

下,可使報酬率達到最大;或在報酬率固定情況下,可使風險降到最

低的投資組合。在眾多的知識挖掘工具中,通常是以設立門檻值的方

式限定精確程度,降低投資組合暴露在市場的風險,同時將報酬極大

化,產生驚人的投資報酬率。在這裡,不求預測完全精確,只求能得

知未來正確的趨勢。本文所欲給予的是一個灰色系統的趨勢動向概

念,結合新興起的知識挖掘工具:「粗集合理論」,提出趨勢過濾投

資組合模型。

本研究將有助您掌握投資組合的操作方式,如何分配資產以降低

風險並提升投資組合績效;對於資產管理者來說,本研究能讓您有效

地分配管理的資產,追求投資組合最適風險-報酬組合的方法。

1.2 研究目的

8

�

2023年江西萍乡中考道德与法治真题及答案.doc

2023年江西萍乡中考道德与法治真题及答案.doc 2012年重庆南川中考生物真题及答案.doc

2012年重庆南川中考生物真题及答案.doc 2013年江西师范大学地理学综合及文艺理论基础考研真题.doc

2013年江西师范大学地理学综合及文艺理论基础考研真题.doc 2020年四川甘孜小升初语文真题及答案I卷.doc

2020年四川甘孜小升初语文真题及答案I卷.doc 2020年注册岩土工程师专业基础考试真题及答案.doc

2020年注册岩土工程师专业基础考试真题及答案.doc 2023-2024学年福建省厦门市九年级上学期数学月考试题及答案.doc

2023-2024学年福建省厦门市九年级上学期数学月考试题及答案.doc 2021-2022学年辽宁省沈阳市大东区九年级上学期语文期末试题及答案.doc

2021-2022学年辽宁省沈阳市大东区九年级上学期语文期末试题及答案.doc 2022-2023学年北京东城区初三第一学期物理期末试卷及答案.doc

2022-2023学年北京东城区初三第一学期物理期末试卷及答案.doc 2018上半年江西教师资格初中地理学科知识与教学能力真题及答案.doc

2018上半年江西教师资格初中地理学科知识与教学能力真题及答案.doc 2012年河北国家公务员申论考试真题及答案-省级.doc

2012年河北国家公务员申论考试真题及答案-省级.doc 2020-2021学年江苏省扬州市江都区邵樊片九年级上学期数学第一次质量检测试题及答案.doc

2020-2021学年江苏省扬州市江都区邵樊片九年级上学期数学第一次质量检测试题及答案.doc 2022下半年黑龙江教师资格证中学综合素质真题及答案.doc

2022下半年黑龙江教师资格证中学综合素质真题及答案.doc